(Waarschuwing: Wie allergisch is voor beschouwingen over monetaire politiek en aandelenmarkten, riskeert hier een overdosis)

Wanneer het inzicht, de kennis en ervaring in een bepaalde problematiek beperkt is, blijkt de overtuiging over het eigen grote gelijk hierover toe te nemen. Dat was alvast de conclusie van de onderzoekers Julian Kruger en David Dunning die in 1999 -tot hun eigen verbazing- vaststelden dat mensen er vooral een rotsvaste mening op nahouden over het onderwerp of het vakgebied waar ze het minst van afweten.

Het omgekeerd verband tussen competentie en convictie staat bekend als het Dunning-Kruger effect of DKE: Hoe lager het competentieniveau, hoe sterker de overtuiging en hoe onwrikbaarder de standpunten.

Wellicht is dit toe te schrijven aan het feit dat men door onwetendheid het échte probleem niet ziet en zich vandaar gemakkelijk schaart achter simplistische oplossingen en weinig begrip vertoont voor een andere visie of een meer genuanceerde mening. Being Ignorant of one’s own Ignorance[i]…

Voorbeelden zijn legio[ii]. U zal dit ongetwijfeld herkennen. De confrontatie met DKE is meestal irritant en ergerlijk. Het wordt echter ernstig wanneer dergelijke personen dermate hoog op de hiërarchische of sociale ladder zijn opgeklommen, dat ze schadelijke beslissingen nemen met verregaande maatschappelijke gevolgen. Vanzelfsprekend, zonder zelf enig oorzakelijk verband te zien tussen de opgelegde maatregelen en de opgelopen averij.

Aan de vraag hoe deze personen op dergelijke niveaus zijn beland, gaan we met de nodige schroom voorbij. We staan liever stil bij hallucinante, recente voorbeelden in de context van de financiële markten. Fed voorzitter Jay Powell blaakte nog van vertrouwen toen hij een drietal weken geleden de financiële markten deed opspringen. Op basis van zijn commentaar dat de beleidsrente nog voor het jaareinde, in drie stappen van 25 basispunten zou worden verlaagd, dartelden de aandelenbeurzen nog als de koeien die pas uit hun winterstal gelaten worden.

De voorzitter werd vrijwel onmiddellijk teruggefloten door de andere leden van het hoogste bestuursorgaan van de centrale bank, wat vanzelfsprekend de geloofwaardigheid van het monetaire beleid niet ten goede komt. Men verwacht op een dergelijk niveau kwalitatieve datagegevens, bedaardheid, superieure kennis en doordachte uitspraken maar zeker geen onderling gekrakeel en allerminst openlijke muiterij.

Maar geen van beide standpunten kan onze sympathie opwekken, in tegendeel zelfs. Powells argument was gebaseerd op een slaafse herhaling van de monetaire beslissingen in 1981 toen de beleidsrente werd verlaagd, maanden vóór de inflatie-indicatoren hun piek bereikten. Ook toen bleek immers dat de remedie veel erger was dan de kwaal[iii].

De overige leden van de centrale bank pleiten voor het langdurig aanhouden van de hoge beleidsrente en verwijzen hiervoor naar het weerbarstige karakter van de inflatie. Maar de vijand heeft zich diep ingegraven en laat zich niet imponeren door wat gratuit gezwaai met de rente-toverstok.

De monetaire overheid heeft echter geen oog voor de kwalijke averechtse gevolgen van hun politiek, die opwaartse druk op de inflatie uitoefent.

De simplistische stelling dat men met hogere beleidsrente de economie afkoelt en vandaar voor ontspanning van de inflatie-indicatoren zorgt, is gebaseerd op enkele onderliggende assumpties. Renteverhogingen hebben immers enkel de gewenste impact wanneer de uitbraak van de kleinhandelsprijzen werd veroorzaakt door een sterk toegenomen consumptieve vraag (bijvoorbeeld door substantiële reële loonstijgingen) en dit bij normale omstandigheden op de arbeidsmarkt. Aan beide voorwaarden is manifest niet voldaan.

Enerzijds was opsprong van de inflatie initieel een gevolg van de sterke toename van de geldhoeveelheid in 2021, daarna opgezweept door de tijdelijke opstoot van grondstoffen-, energie- en voedselprijzen na de militaire invasie van 24/02/2022.

Na enkele maanden keerden de meeste van deze prijzen terug naar hun oorspronkelijke niveau, om nadien zelfs scherp te dalen. Deze evolutie vertaalde zich echter niet in dalingen van de kleinhandelsprijzen maar wel in sterk toegenomen winstmarges bij intermediaire bedrijven.

Anderzijds ondergaat de (Amerikaanse) arbeidsmarkt momenteel een zeer specifiek en uitzonderlijk demografisch patroon, waarbij de instroom van nieuwe arbeidskrachten onvoldoende groot is om de pensionering van de babyboomgeneratie te compenseren. Hierdoor blijft de werkloosheidsgraad zeer laag, ongeacht de ingrepen van de centrale bank. Hogere rentetarieven hebben weinig of geen impact op deze situatie, die in de VS zal aanhouden tot het einde van dit decennium.

Europa ondergaat een gelijkaardige trend die in het Avondland overigens pas zal omkeren wanneer we 2040 in zicht krijgen (behoudens grote verschuivingen in migratiestromen). China staat nog maar aan het begin van deze evolutie en tuurt in de onpeilbare diepte van haar demografische afgrond.

Initieel leken de achteloos doorgevoerde rentestijgingen in de VS en Europa op een (dure) pleister op een houten been maar door deze politiek te ver te drijven en te lang vol te houden werken de opgelegde maatregelen momenteel als een rode lap op een stier.

De economie koelt immers niet af want de demografische trend verhit de arbeidsmarkt meer dan de monetaire politiek ze kan afkoelen. Integendeel, de economische groei wordt zelfs opgezweept door de hogere rente. Dit leidt immers tot hogere rente-inkomsten bij obligatiehouders die hierdoor hun consumptief vermogen met honderden miljarden US $ hebben zien toenemen[iv].

Dit fenomeen wordt nog verder aangevuurd door de toegepaste Quantitative Tightening[v] (QT) waarbij over de laatste 18 maanden zo’n slordige 1.200 miljard US $ obligaties op de markt werden gesmeten, met een voorspelbaar opwaarts gevolg op de langetermijnrente. Een verstikkende, restrictieve maatregel om de balans van de centrale bank te verlichten[vi] die totaal tegenstrijdig is met de budgettair expansieve politiek van de Amerikaanse overheid.

Grafiek : Amerikaanse lange termijnrente en Quantitative Tightening (QT)

2024 is immers ook een verkiezingsjaar, zodat men niet kan verwachten dat de Amerikaanse overheid haar binnenlandse uitgaven zal gaan beperken. Op hetzelfde moment dient de VS een vervaarlijk driekoppig monster te bevechten in Israël, Oekraïne en Taiwan waardoor vorige week, in allerijl, een additioneel budget van 95 miljard US $ moest worden vrijgemaakt.

De onzalige combinatie van een (sterk) expansieve uitgavepolitiek van de Amerikaanse staat en de restrictieve monetaire politiek van de centrale bank leidt tot scherp oplopende lange termijnrente waardoor de budgettaire lasten van de overheid alleen verhogen. Het is alsof u het rempedaal bruusk indrukt en tegelijk plankgas geeft. In het beste geval verspilt u alleen veel brandstof en rubber. Het is echter meer waarschijnlijk dat uw auto een stuurloos projectiel wordt.

Renteverhogingen hebben in de huidige context niet alleen de economie overbodig aangezwengeld maar hebben tegelijk ook het vuur van de inflatie aangewakkerd.

De financieringskosten van de bedrijven zijn immers in belangrijke mate toegenomen en deze extra-uitgaven worden, samen met de oplopende loonkosten, integraal doorgerekend aan de eindconsument. Dit is vooral voelbaar in de diensteninflatie. Bij industriële producten wordt de impact nog enigszins gedempt door lagere energie- en grondstoffenprijzen[vii]. In de dienstensector geldt deze compensatie niet en worden de financieringskosten volledig en onverwijld doorgerekend. De toename van de financieringskosten bereikt overigens pas eind 2025, begin 2026 haar piekwaarde.

De opgelopen financiële kosten hebben een maximale impact in de vastgoedsector die traditioneel sterk afhankelijk is van schuldfinanciering. Deze rentekosten worden doorgerekend in de huurlasten, die op hun beurt goed zijn voor 1/3de van de kerninflatie-index. Zo leidt hogere rente tot hogere inflatie, die bestreden wordt met (nog) hogere rente en vandaar de inflatie (nog) verder doet oplopen… DKE in volle ornaat.

Maar we hebben intussen genoeg van al dat slechte nieuws en amechtig geklungel.

De versnelling van de huurprijzen neemt immers intussen uit eigen beweging wat af en dat biedt enig perspectief voor de evolutie van de kerninflatie in de tweede helft van het jaar. Daarenboven ontgoochelden de recente CPI[viii]-inflatiecijfers weliswaar voor de derde keer op rij[ix], maar de groothandelsprijzen (PPI) vervolgen hun weg op een neerwaarts pad, weliswaar volgens het traagste schema.

Belangrijk hierbij is dat de PCE-kernindex[x], de favoriete inflatiemaat van de Fed, niet eens zo ver afwijkt van het niveau van 2,6% op jaarbasis. Deze waarde is belangrijk omdat vanaf hier de centrale bank mag denken aan de graduele afbouw van haar restrictieve politiek.

Wellicht was het dit wat Jay Powell voor ogen had toen hij zijn opgemerkte en controversiële uitspraak deed over de vermeende, nakende dalingen van de beleidsrente. De inflatie op zich moet immers niet spectaculair dalen. Het volstaat dat het stijgingsritme stabiliseert om de monetaire overheid toe te laten om met bekwame spoed de beleidsrente naar een neutraal niveau te sturen. En dat niveau ligt, ruw geschat, zo’n 75 basispunten lager.

Zou het dan toch kunnen dat de Amerikaanse beleidsrente vanaf juli in 3 opeenvolgende stappen wordt verlaagd? Dit heeft slechts een zeer kleine kans, maar in de nazomer kan een dergelijk scenario wél een concretere vorm aannemen.

De Europese centrale bank heeft veel meer ruimte en kan al in juni de beleidsrente naar beneden aanpassen. De inflatie-indicatoren in de Eurozone evolueren gunstiger en er is minder opwaartse conjuncturele druk.

Maar de belangrijkste verandering kan (nog) sneller doorgevoerd worden en dit zou vooral de Amerikaanse overheidsfinanciën ten goede komen. In de vorige FOMC[xi]-vergadering van 20 maart werd reeds allusie gemaakt op het feit dat de QT kan worden vertraagd. Dit punt staat opnieuw op de agenda van de FOMC van 1 mei, met als verhoopte uitkomst dat de verkoopsdruk op obligaties afneemt en de lange termijnrente daalt. Dit zou niet één maar twee slokken op een borrel kunnen schelen en zowel de aandelenbeurzen als obligatiemarkten stevig wind in de zeilen geven.

De aandelenmarkten wacht enkele spannende dagen met de publicatie van de gerealiseerde resultaten over het eerste kwartaal van 2024. Vooral naar de resultaten van kleppers als Meta, Alphabet, Apple en Microsoft wordt reikhalzend uitgekeken, met als klapstuk NVIDIA (maar dat is pas op 22 mei) Tot nu toe vallen de winstcijfers behoorlijk mee. De resultaten overtreffen de verwachtingen met 9%. Maar dit wordt voorlopig weinig of niet beloond. Er wordt immers veel aandacht gegeven aan de voorspellingen van de bedrijfsleiders voor de komende kwartalen en daar klinkt toenemende twijfel en terughoudendheid.

Dit heeft vooral repercussies voor aandelen in het groeisegment van de markt die tijdens de afgelopen weken een tijdelijke maar scherpe correctie moesten ondergaan. Binnen het kader van een gediversifieerde portefeuille bieden dergelijke reacties telkens weer opportuniteiten voor alerte en schokbestendige investeerders met een lange termijnvisie. Ook in de volgende kwartalen zal de winstgroei zich immers verderzetten. Naarmate het jaar vordert zullen de aandelenmarkten daarenboven beter ondersteund worden door de toenemende kans op rentedalingen en de afnemende inflatoire druk.

Op korte termijn raden we u ten stelligste aan om de ontgoocheling van de afgelopen weken zo snel mogelijk door te spoelen. Samen met de rest van het voorjaar van 2024, waar we in de voorafgaande, donkere wintermaanden nochtans naar hadden uitgekeken, zowel in beurs- als in wielertermen. Het viel nogal tegen, maar stap nog niet in de bezemwagen. Het jaar is nog lang.

[i] Dunning, David (2011) ” The Dunning–Kruger Effect: On Being Ignorant of One’s Own Ignorance”.

[ii] Slecht voorbereide studenten overschatten steeds hun examenresultaten. Ons land telt 11 miljoen bondscoaches en ieder Vlaams gezin telt wel iemand die weet hoe Matthieu Van der Poel geklopt kan worden…

[iii] De scherpe rentestijgingen die de toenmalige Fed-voorzitter Paul Volcker had opgelegd leidde tot twee onnodige, diepe recessies zonder dat dit enige impact had op de inflatie. De wurggreep op de economie werd uiteindelijk losgelaten (wellicht onder de aanhoudende druk van president Reagan). Na de geleidelijke daling van de olieprijzen modereerden de prijsindicatoren. Puur toeval, maar dat is blijkbaar voldoende als inspiratiebron voor de huidige Fed-voorzitter.

[iv] In Europa zal dit minder het geval zijn omdat hier de hogere kortetermijn-rente vooral de financiële marge van de grootbanken voedt.

[v] Quantitative Tightening verwijst naar de verkoop van obligaties door de centrale bank met de bedoeling om de economie af te koelen door een stijging van de lange termijnrente. Werkt zelden …

[vi] Er is geen enkele economische of monetaire reden waarom dit moet gebeuren. Het volstaat van de obligaties op eindvervaldag te laten komen. Vandaar ook dat Janet Yellen, de vorige Fed-voorzitter, verklaarde dat een bekwaam uitgevoerde Quantitative Tightening geen enkel effect mocht hebben op de financiële markten. It’s like watching the paint dry. Dat is nu -op zijn minst gezegd- momenteel niet het geval.

[vii] Voorlopig … Want de grondstoffenprijzen beginnen terug toe te nemen

[viii] De CPI-index meet de evolutie van de kleinhandelsprijzen.

[ix] De verrassing kwam telkens uit een andere hoek, wat de onvoorspelbaarheid van de inflatie doet toenemen.

[x] De PCE -index meet de prijsevolutie volgens een korf van goederen en diensten die volgens de centrale bank beter aansluit bij de realiteit dan de CPI.

[xi] FOMC is de afkorting voor de zes wekelijkse vergadering van de Amerikaanse centrale bank, waar de monetaire politiek wordt bepaald en beslissingen worden genomen inzake beleidsrente en marktinterventies.

De beursrally die begin 2023 opstartte op de puinhoop die de monetaire overheden achter zich lieten, verdapperde verder sedert het jaarbegin, maar dreigt nu volledig vast te lopen. Het enthousiasme van weleer dreigt nu mistroostig uit te doven in een modderbrij, gevormd door oplopende geopolitieke spanningen, mismeesterde inflatiedreigingen en de wegdeemsterende hoop op snelle en substantiële rentedalingen.

Vernieuwd animo alleen volstaat natuurlijk niet om de aandelenmarkten te ondersteunen op hun elan. Op korte termijn is er dringend behoefte aan ondersteuning op het vlak van inflatie- en rentevooruitzichten want de groeivooruitzichten van de bedrijfswinsten zijn al grotendeels in de huidige beurskoersen ingeprijsd.

De meest recente inflatiecijfers bieden echter geen soelaas, integendeel. De Amerikaanse kleinhandelsprijzen ontgoochelden (weeral) met een onverwachte stijging, zowel in de kern- als algemene prijsindex. Vooral het feit dat de diensteninflatie, zelfs na correctie voor de huurprijzen, met 0.65% op maandbasis opveert, verontrust de gemoederen. De goederenprijzen lieten over de afgelopen maand een lichte krimp optekenen maar in ruim onvoldoende mate om het groeicijfer van de Amerikaanse inflatie af te buigen.

Grafiek 1: Evolutie Amerikaanse kleinhandelsprijzen

Dit mag ons geenszins verbazen. De daling van de grondstoffen-, voedsel-, en energieprijzen op de wereldmarkten begint (tergend langzaam) door te sijpelen in de prijzen van producten maar bij dienstverlenende bedrijven speelt deze evolutie geen rol van betekenis. Samen met de looninflatie vormen de sterk opgelopen financieringskosten momenteel de belangrijkste opwaartse druk op de prijzen. In tegenstelling met de industrie worden in dienstensectoren de oplopende loon- en financieringskosten, niet (gedeeltelijk) gecompenseerd door lagere materiaalkosten.

De rentetarieven werden op ondoordachte wijze dermate hoog opgetrokken dat ze de inflatie begonnen aan te jagen via oplopende financiële kosten, zonder erin te slagen om de economie af te koelen. De snelste en meest effectieve manier om in de Westerse wereld het juk van de hoge inflatie te verlichten, bestaat vandaar in een radicale verlaging van de beleidsrente en een betekenisvolle dalen van de lange termijnrente, waardoor de financieringskosten substantieel afnemen. En men kan er overigens beter wat haast mee maken want intussen zijn de prijzen van de kwiekst reagerende grondstoffen (zoals koper, zink en platina) al aan hun remonte begonnen.

De kans op een effectieve daling van de Amerikaanse beleidsrente in de komende maanden wordt echter met de dag kleiner. Wij zijn nooit naïef geweest op dit vlak en hebben- in tegenstelling met de overenthousiaste anticipatie van dalingen van de Fed-rates in de eerste helft van 2024- nooit een dergelijk rooskleurig scenario overwogen.

Het najaar biedt echter wel mogelijkheden De swapmarkten stellen momenteel een eerste daling met 25 basispunten in het vooruitzicht wanneer de bel rinkelt voor het nieuwe schooljaar.

Vandaar ook onze verbazing toen Jay Powell enkele weken geleden nog sprak over een drietal neerwaartse aanpassingen van de kortetermijnrente (in het totaal dus met driekwart procent) tegen het einde van het jaar. Dit werd vrijwel onmiddellijk tegengesproken door één van de Fed-gouverneurs die erop wees dat de inflatie nog steeds veel te hoog was om rentedalingen in het vooruitzicht te stellen. Na geruzie in de kleedkamer is geen enkele ploeg beter gaan presteren…

Dit is vanzelfsprekend geen goed nieuws maar hoeft niet tot wanhoop op de financiële markten te leiden. Het perspectief op een afname van de rentelasten blijft bestaan, ook al is dit minder substantieel en verder weg in de toekomst gesitueerd dan initieel werd aangenomen. Na verloop van tijd zal hierdoor op de aandelenbeurzen de huidige ontgoocheling plaats moeten maken voor de riante groeivooruitzichten die aan de zwaargewichten op de Amerikaanse beurs worden toegemeten. Dit stelt echter de verbreding van de beursrally naar andere sectoren, beleggingsthema’s en regio’s verder uit, zodat de beursstijgingen die zich sinds het begin van 2023 wisten door te zetten, te geconcentreerd blijven en extreem kwetsbaar zijn wanneer één of meerdere leden van deze selecte club in moeilijker vaarwater verzeild geraakt.

In de Eurozone oogt de situatie op rentevlak veel minder somber. Er is veel minder opwaartse conjuncturele prijsdruk en de financieringskosten zijn er beduidend lager, zodat de inflatie gestaag afneemt en er al in de komende maanden ruimte ontstaat voor dalingen van de ECB-rente. Het is echter twijfelachtig of de bewindvoerders van de Europese centrale bank de moed zullen vinden om onafhankelijk van haar Amerikaanse tegenvoeter de beleidsrente te laten afnemen.

De betere rentevooruitzichten in Europa mogen zeker niet vertaald worden in een beter economisch perspectief. Het Avondland zit gekneld tussen de machtsblokken. In het Oosten dreigt de goedkope invoer uit China, dat zijn verlies aan marktpotentieel in de VS zal trachten te compenseren met uitvoer aan dumpprijzen naar Europa dat te veel te verliezen heeft om een vuist te maken tegen deze praktijken. De investeringscapaciteit in R&D en vernieuwende technologieën neemt af want de Russische dreiging verplicht Europa tot verregaande militaire uitgaven.

Aan het Westelijke front lijkt de geduchte Trump de overhand te halen. Het lijdt weinig twijfel dat bij het minste voorwendsel een invoertaks van 10% voor Europese producten zal worden opgelegd. De traditionele interne verdeeldheid en het inefficiënte beslissingskader in de Europese Unie vergemakkelijkt deze situatie niet, terwijl de tijdbom van het demografische verval nadrukkelijk verder tikt.

Inflatiedruk in de VS, toenemende geopolitieke spanningen, een ingesloten en machteloos Europa en China dat een demografische afgrond niet meer kan vermijden… Climb the wall of worry.

Kunst is niet alleen een passie, maar ook een aantrekkelijk alternatief om in te investeren.

Het is ons genoegen u uit te nodigen voor het exclusieve webinar ‘De financiële kunst van Beleggen: tussen Passie en Winst’, dat plaatsvindt op woensdag 24 april 2024.

Geleid door de gerenommeerde kunstadviseur en consultant Mieke Janssens, biedt dit webinar een diepgaande kijk op de kunstmarkt. Met haar uitgebreide ervaring levert Mieke Janssens belangrijke inzichten in de complexiteiten en de charme van het investeren in kunst. Zij zal fundamentele vragen adresseren, zoals welke kunstvormen winstgevend zijn en waar u de meest rendabele kunstwerken kunt vinden en aanschaffen.

Dit webinar is onmisbaar voor iedereen die zijn beleggingsportfolio wil diversifiëren of die de eerste stappen zet op het pad van kunstinvesteringen. U krijgt waardevolle kennis om met vertrouwen te investeren in kunst die zowel uw ziel verrijkt als uw financiële toekomst.

Datum & Tijd van het Webinar:

Woensdag 24/04/2024

Van 19u tot 20u

Met een achtergrond in kunstgeschiedenis aan de Universiteit Gent en een graduaat van het Sotheby’s Institute of Art in Londen, heeft Mieke Janssens zich gevestigd als een vooraanstaande autoriteit in de kunstwereld. Haar indrukwekkende loopbaan omvat samenwerkingen met particuliere dealers, galerijen en Christie’s.

Als oprichtster van MJ Fine Arts, staat Mieke bekend om haar onafhankelijke en doordachte adviezen aan verzamelaars, familie-erfenissen en bedrijven wereldwijd. Haar advies is altijd op maat gemaakt, met een unieke aanpak die past bij elk architecturaal project of verzamelaarswens.

Sluit u aan bij ons voor een verlichtende sessie die uw perceptie van kunst als investering zal transformeren.

Deze webinar wordt georganiseerd in samenwerking met Your Family Office

Een blik op de economische heropleving van China

De economie van China wordt gekenmerkt door ups en downs. China’s economische groei werd voornamelijk gedreven door de veerkracht van de hightech- en dienstensectoren, terwijl de vastgoedsector, schuldrisico’s en een zwakke consumptiegroei het land momenteel zorgen baren en risico’s vormen voor het groeitraject van China.

Structurele hervormingen

China moet deze kwesties aanpakken door middel van structurele hervormingen en een focus op een toekomstig ontwikkelingsmodel dat gestuwd wordt door technologie en innovatie. Simpel is dit niet! Volatiele externe omstandigheden zoals de handelsoorlog met Amerika, het conflict met Taiwan en een vergrijzende bevolking bemoeilijken dit proces.

Na drie jaar van een strikt COVID-preventiebeleid groeide de Chinese economie in 2023 als volgt:

1ste kwartaal van 2023: +4,5% (boven de marktverwachtingen).

2e kwartaal van 2023: +6,3% (onder de marktverwachtingen)

3e kwartaal van 2023: +4,9% (boven de marktverwachtingen).

4e kwartaal van 2023: +5,2% (onder de marktverwachtingen).

Het beleid van de ‘Drie Rode Lijnen’

De hightechindustrie en de dienstensectoren van China namen het afgelopen jaar het voortouw in China’s economische groei. De sterke groei in de hightechindustrie kan deels worden toegeschreven aan de steun van de Chinese overheid. Peking heeft het potentieel van hightechbedrijven erkend om economische groei en innovatie te stimuleren en deze steun zal in de toekomst worden voortgezet.

Ondanks deze robuuste economische prestaties staat de economie van China voor aanzienlijke uitdagingen, zoals bijvoorbeeld de vastgoedmarkt die er in lichterlaaie staat. De contractie op de vastgoedmarkt is niet nieuw. Het komt voort uit een reeks beleidsmaatregelen die eind 2020 zijn begonnen, met name het beleid van de ‘Drie Rode Lijnen’ dat is ontworpen om aanzienlijke risico’s te verminderen bij de vele vastgoedontwikkelaars met oplopende schulden. Sindsdien heeft Peking herhaaldelijk benadrukt dat huisvesting bedoeld is om in te wonen, en niet om te speculeren, waarbij het zijn vastberadenheid heeft bevestigd om risico’s op de woningmarkt onder controle te houden. Dit leidde zelfs tot heel wat faillissementen van vastgoedbedrijven waaronder het bekende Evergrande, China’s op één na grootste vastgoedpromotor.

Ondanks de aanhoudende daling van residentiële investeringen vertoonde de vastgoedsector tekenen van herstel in 2023 dankzij gunstigere beleidsmaatregelen. In januari 2023 kondigde de overheid een 21-puntenplan aan om de balansen van hoogwaardige vastgoedontwikkelaars te verbeteren. Peking versoepelde ook het hypotheekbeleid en verlichtte de eisen voor kopers van een eerste huis (gezinswoning) om het vertrouwen te stimuleren. Een snelle uitbreiding van de Chinese vastgoedmarkt is misschien voorbij, maar een kleinere markt met betere ontwikkelaars met meer overheidscontrole is waarschijnlijk de toekomst.

Demografisch probleem

De zwakke consumptiegroei van China is evenzeer een cyclische kwestie als een structurele. Historisch gezien is de consumptie van huishoudens als percentage van het BBP van China lager dan in andere vergelijkbare landen. Dit komt deels door het inhaalbeleid dat China heeft aangenomen sinds de hervormingen in de jaren tachtig. Deze strategie beoogt de economie te ontwikkelen door huishoudelijke besparingen te gebruiken om ondernemers te subsidiëren, waardoor de consumptie momenteel wordt onderdrukt.

China staat ook voor een groeiend demografisch probleem dat aanzienlijke invloed heeft op zijn economie. De vergrijzing van de bevolking en het dalende geboortecijfer hebben geleid tot een snel verouderende samenleving en een krimpende beroepsbevolking. Dit demografische fenomeen zet druk op verschillende aspecten van de economie, waaronder de arbeidsmarkt, het socialezekerheidsstelsel en de consumptiepatronen. Een krimpende beroepsbevolking kan leiden tot een afname van de productiviteit en een stijging van de arbeidskosten, wat de concurrentiekracht van China op de internationale markt kan aantasten. Bovendien legt de vergrijzing een grotere druk op het socialezekerheidsstelsel, met name op het gebied van gezondheidszorg en pensioenen, wat de overheidsuitgaven kan verhogen. Het demografische probleem van China benadrukt de noodzaak van beleidsmaatregelen gericht op het stimuleren van geboorten en het aanpakken van de uitdagingen van een vergrijzende bevolking om duurzame economische groei op lange termijn te waarborgen.

Chinese aandelenmarkt

Ook de Chinese beurs blijft voorlopig achter in vergelijking met ontwikkelde landen en met buurland India. Hoewel al veel slecht nieuws reeds in de koersen is verwerkt, mijden vermogensbeheerders vaak nog Chinese aandelen door een gebrek aan momentum. De Chinese overheid en de centrale bank (PBOC) proberen momenteel het tij te keren door steunpakketten toe te kennen en de markt van vers geld te voorzien. Dit moet het koopgedrag van de Chinese consument stimuleren. Vooral bedrijven uit de retailsector gerelateerd aan E-commerce (Alibaba, Pinduoduo, JD), toerisme (Trip.com) en vrije tijd (Meituan DianPing) kunnen daarbij profiteren. Ook Chinese technologiewaarden zoals bv. Baidu (Chinese Google) ogen ondergewaardeerd. De Chinese beurs veerde de afgelopen weken alvast terug op.

Of de negatieve trend nu definitief doorbroken wordt en de Chinese aandelenmarkt terug op de radar komt van investeerders zal de tijd moeten uitwijzen. Het effect van stimuli en liquiditeit mag daarbij niet onderschat worden. Het artikel “Meester de kunst van beleggen: Het samenspel tussen aandelenmarkten, economische cycli en liquiditeit voor u onthuld!” gaat hier dieper op in.

Word je bij uw investeringsbeslissingen graag bijgestaan door een Financial Buter? Of bent u benieuwd hoe we u naar meer financieel geluk kunnen leiden? De koffie of een glaasje Bubbels staan altijd klaar. Bij B-sure is het helpen van onze cliënten in het nemen van de juiste beleggingsbeslissingen dag-in dag-uit onze passie!

* De “drie rode lijnen” zijn een belangrijk onderdeel van het economisch beleid van China met betrekking tot de vastgoedsector. Deze lijnen worden gebruikt als richtlijnen om risico’s in de vastgoedmarkt te beheersen en financiële stabiliteit te waarborgen. De drie rode lijnen omvatten:

Het naleven van deze “drie rode lijnen” is cruciaal voor vastgoedontwikkelaars om te voldoen aan de richtlijnen van de Chinese overheid en om de stabiliteit van de vastgoedmarkt te waarborgen.

In de afgelopen weken hebben meerdere aandelenmarkten nieuwe records neergezet. De koersen van sommige aandelen zijn dan ook sterk gestegen, voor enkelen voldoende om te spreken van een hype. Toch is er geen reden voor hoogtevrees. De huidige waardering komt nog niet in de buurt van een hype. Zeker niet zo lang economische groeicijfers en de inflatiecijfers mee blijven vallen.

Wel is de huidige omgeving op de financiële markten zo gunstig dat er een hype zou kunnen ontstaan. Inflatiecijfers dalen al bijna twee jaar, zonder dat er sprake is van een recessie. Per saldo groeit de wereldeconomie dit jaar juist sterker dan verwacht. Deze omgeving is vergelijkbaar met die eind jaren negentig. Alles was toen precies goed, iets dat werd omschreven met het sprookje van Goudhaartje. Nu is er de overtreffende trap van Goudhaartje, met aantrekkende groei en tegelijkertijd dalende inflatie. Vergeleken met de dotcom-beloftes is het potentieel voor kunstmatige intelligentie vele malen groter. Daardoor kan zonder een recessie de rente omlaag. Vandaar dat we de huidige omgeving omschrijven als een Uber-Goldilocks-scenario.

Koersen zijn gestegen, maar de waardering niet. De wereldindex staat nog geen 10 procent boven de top van november 2021, in de tussentijd zijn de winsten veel sterker gestegen. De huidige records worden mogelijk gemaakt door enkele IT-bedrijven, onder aanvoering van chipsbedrijf Nvidia, iets waar in Nederland ook ASML van profiteert. Zowel Nvidia als ASML noteren rond 30 keer de getaxeerde winst komend boekjaar. Gelet op de sterke onderliggende groei is dat niet overdreven. In ieder geval bepaald geen hype-niveau. Daarvoor moeten de koersen van deze bedrijven nogmaals verdubbelen.

Uit onderzoek is gebleken dat beleggers die op de top kopen een beter rendement behalen dan beleggers die op lagere koersen kopen. Dat komt omdat de huidige beurs ook een afspiegeling is van de toekomst. Een top duidt eerder op nieuwe records dan op een koersdaling. De exacte top is overigens vrijwel niet te voorspellen. De enige remedie is om in een portefeuille goed te blijven spreiden. Niet alleen via de beurs. Op dit moment zijn er ook uitstekende mogelijkheden in private markten.

De maand februari is voor beursgenoteerd vastgoed een herhaling van de maand januari gebleken. De dalende obligatieprijzen hebben de vastgoedwaarden mee op sleeptouw genomen en mee de dieperik ingesleurd. Alleen waren de stijgingen van de obligatierendementen nog meer uitgesproken dan in februari dan de maand voordien. Aan de basis lag nog steeds de nieuwe visie van de markten dat we minder rentedalingen zullen krijgen van de centrale banken dan voorheen ingeschat.

Gelukkig lijkt de markt nu wel quasi in lijn te liggen met hetgeen de ECB en de Federal Reserve verkondigen. Dat zou toch wat druk van de ketel moeten halen in de toekomst. Immers, als de inflatiecijfers blijven dalen terwijl de rente toch stijgt, dan neemt ook de reële rente toe. Deze zal de reeds uiterst fragiele economische groei in Europa nog meer schade berokkenen. Dus daardoor neemt de kans weer toe op meer agressieve rentedalingen.

In februari hebben de hogere obligatierendementen weer een negatief effect gehad op de financieringskost van de GVV’s alsook op de waardering van de vastgoedportefeuille van deze ondernemingen. Die druk was niet overal gelijk. Sommige sub-sectoren hielden zich beter.

De GVV’s actief in de rusthuizensector (bv. Aedifica, Cofinimmo) verloren wat meer terrein als de anderen. De geruchtenmolen dat de regulator, lees de overheden in Europa, strikter gaan toezien op de kwaliteit van de verzorging aangeboden door de operatoren, nam weer toe. De operatoren zijn dan weer de huurders van deze GVV’s en slecht nieuws voor hen zou dus ook de toekomstige huuropbrengsten in het gedrang kunnen brengen. Echter, indien de private rusthuizensector in de problemen komt is het opnieuw aan de overheid om deze taak op zich te nemen en daartoe heeft ze de middelen niet. De kans dat deze bui weer overtrekt is dus groot.

Andere GVV’s, actief in het pure residentiële segment of actief in de kleinhandelsverkoop (bv. QRF) deden het beter. Eigenaardig genoeg konden de GVV’s in de logistiek (Montea, WDP) waar de vraag zeer groot blijft en de recente kwartaalcijfers uitstekend waren niet echt beter doen.

Anderzijds werden de buitenlandse vastgoedwaarden net iets minder getroffen dan de Belgische. De index van de Belgische GVV’s deed voor de tweede maand op rij iets slechter.

Naar de toekomst toe is het duidelijk dat de rente een rol zal blijven spelen, desondanks de zeer goedkope waardering van deze sector. Echter van zodra de beurzen de technologische sector de rug toekeren en voor defensieve sectoren zullen kiezen, kunnen de GVV’s snel terug in plaatsje in de zon verwerven.

De globale tendens die leidt tot de concentratie van de beurswinsten in een handvol bedrijven heeft zich al een eeuw geleden ingezet: Slechts 4% van de beursgenoteerde bedrijven staat in voor de volledige toename van de beurskapitalisatie en deze trend zet zich steeds nadrukkelijker door.

Maar het begint allemaal wat onfatsoenlijke proporties aan te nemen. Sinds het jaarbegin is de concentratiegraad dermate toegenomen, dat geen eenduidig antwoord meer kan worden gegeven op de nochtans zeer eenvoudige vraag of de aandelenmarkten sinds het begin van 2024 al dan niet zijn gestegen,

De winst op de S&P500 sedert het jaarbegin (7%) is immers voor meer dan de helft toe te schrijven aan 2 bedrijven, beide met een enorm gewicht in deze beursindex. Voeg aan NVIDA en Meta Platforms nog Amazon, Microsoft en Broadcom toe, dan verklaar je met 5 aandelen (1% van het totale aantal) meteen driekwart van de volledige beurswinst. Een doorslag van het scenario in 2023.

De 99% andere bedrijven lopen er voor spek en bonen bij of, anders gesteld: Heb je deze 5 topbedrijven niet in portefeuille dan ziet het jaarbegin er helemaal anders uit en bood ook 2023 niet veel soeps.

Het verschil tussen the have and have nots was nooit zo markant. Ook Europa levert zijn deel aan deze toenemende bundeling in enkele waarden. Op het Oude Continent verklaar je met ASML (voor een kwart!), LVMH, SAP en Hermes meteen meer dan de helft van de beurswinst sinds het jaarbegin. Zeer confronterend voor de honderden bedrijven die deel uitmaken van de Europese en Amerikaanse beursindices en er slechts een figurantenrol opnemen.

Om hun verdere opgang een betere fundering te bezorgen, zijn de financiële markten dringend toe aan een veel bredere spreiding. Onze oprechte oproep tot democratisering op de beurzen, zal echter pas beantwoord kunnen worden in het tweede deel van het jaar, indien de inflatie-indicatoren finaal buigen, de rentevoeten ontspannen en de conjunctuur resoluut opveert. Deze constellatie zal ook kleinere bedrijven en industriële waarden uitnodigen voor het beursfeest.

Intussen zal het beurstraject een geaccidenteerd en grillig verloop kennen, soms zelfs grimmig, telkens met het risico van 4 seizoenen op 1 beursdag. Wherever there is comfort there is pain, only one step away.[i]

Achter ieder positief economisch nieuws zal een zwarte rand worden vermoed, tot er meer klaarheid komt in het rentebeleid van de centrale banken en het toekomstige verloop van de wereldconjunctuur.

Maar dat geldt ook in omgekeerde zin: De Amerikaanse inflatiecijfers vertoonden in februari een opvallende opwaartse afwijking ten opzichte van het verwachte niveau en dit zorgde meteen voor enkele belabberde beursdagen. Een week later bleek echter dat de berekening van de Amerikaanse inflatiecijfers een onaangekondigde methodologische verandering heeft ondergaan en dit meer bepaald in zijn belangrijkste component, met name de huurprijzen[ii].

Zonder deze wijziging zouden de inflatiecijfers wel degelijk binnen het bereik van de verwachtingen zijn gebleven en was de snoekduik die volgde op negatieve verrassing dus ongegrond en kende de aandelenmarkten een krachtig herstel.

Grafiek 1: Evolutie van de wereldindex aandelen en EMU-overheidsobligaties (7 tot 10 jaar)

De obligatiebeurzen blijven echter zwalpen als wrakhout, na hun scheepsramp in 2022. Vastrentend papier kan zich, in tegenstelling met aandelen, niet beroepen op hogere verwachte economische groei en is vastgeklonken aan de evolutie van de lange termijnrente. Door de Quantitative Tightening [iii]van de centrale banken en de koppigheid van de inflatie-indicatoren blijven de rentetarieven op langlopende obligaties voorlopig hoog en is er (nog) geen ruimte voor een noemenswaardig verbetering van de zwaargehavende koersen. We vermoeden dat pas in het najaar van 2024 een tastbaar herstel mogelijk wordt, na het stopzetten van de huidige, nefaste monetaire politiek en een definitieve doorbraak aan het inflatiefront.

Intussen wankelt, traag maar steeds nadrukkelijker, het paradigma van de verwachte economische groei in het komende decennium. Jarenlang werd aan China de leidende rol toegedicht, maar de recente cijfers bewijzen opnieuw wat we al lang voor ogen hadden: De twee belangrijkste groeimarkten voor de toekomst zijn de VS en India, dat opnieuw verbaasde met een onverwachte opsprong van de reeds indrukwekkende groeicijfers.

China vormt uiteraard momenteel nog steeds een belangrijke consumptiemarkt, maar haar economie behoeft steeds meer steunmaatregelen, lagere kredietdrempels en maatregelen die het vrije kapitaalverkeer belemmeren[iv] om haar voor vooropgestelde jaarcijfers te behalen. Tegen de achtergrond van een dramatisch demografisch verval en het gebrek aan flexibiliteit om een fundamentele heroriëntatie van haar industrie door te voeren, zullen deze maatregelen echter niet volstaan.

Onze geografische keuze op de aandelenmarkten volgt vanzelfsprekend deze vaststellingen met een doortastend gewicht voor de VS (omwille van zijn robuuste groei en dominante bedrijven), in mindere mate voor Europa (omwille van zijn consumptiemarkt en relatief goedkope waardering) en verder aangevuld met India (omwille van de groei-opportuniteit). De sectorale keuze legt -nog meer dan voordien- de nadruk op technologie en fundamentele trendverschuivingen in consumptieve bestedingen.

[i] Wat is overigens gebeurd met onze favoriete band uit Nieuw-Zeeland?

[ii] Meer bepaald wat betreft de deelcomponent Owner Equivalent Rent (OER): Op zich reeds een fictief gegeven, waarbij aan het onderdeel Single Family Homes plots en onaangekondigd een groter gewicht werd toegekend.

[iii] Hierbij worden de obligaties op de balans van de centrale bank massaal op de financiële markten gedumpt om liquiditeit te onttrekken aan de economie, in de hoop hiermee de inflatie de pas af te snijden. Pure onzin, overigens.

[iv] Zoals het verbod op short selling van aandelen. Een gelijkaardige dwaze ingreep werd ook in de VS en Europa doorgevoerd in september 2008, om de bankaandelen kunstmatig af te schermen. Dit leidt tot een voorspelbare averechtse reactie.

Als u vastgoed in het buitenland koopt, moet u dat aangeven bij de Belgische fiscus. Vervolgens bepaalt de fiscus het kadastraal inkomen (ki). Hierop wordt u belast, tenzij u de belasting kunt uitschakelen…

Als u vastgoed in het buitenland bezit, is het niet voldoende om alleen maar de buitenlandse belastingen te betalen. U moet het buitenlands vastgoed ook verplicht opnemen in uw Belgische belastingaangifte. Door de internationale gegevensuitwisseling is de Belgische fiscus op de hoogte van alle gronden en woningen die u in het buitenland bezit, dus kan u niet eenvoudigweg ‘vergeten’ uw buitenlandse vakantiewoning aan te geven in België om de fiscus te verschalken. De wet voorziet in een administratieve boete van 250 tot 3.000 euro voor wie de aangifteplicht in de wind slaat.

Wanneer u buitenlands vastgoed koopt of verkoopt, moet u dat binnen de vier maanden melden bij de Belgische fiscus. Indien het een nieuwbouw betreft, moet de aangifte gebeuren binnen de 30 dagen na de eerste ingebruikname of verhuring.

U kan deze aangifte online indienen via MyMinfin (Mijn woning → Mijn onroerende gegevens raadplegen → Een goed in het buitenland aangeven) of op papier door dit formulier in te vullen en te mailen naar foreigncad@minfin.fed.be.

Wanneer u samen met uw echtgeno(o)t(e) een buitenlands onroerend goed aanschaft dat tot jullie huwelijksgemeenschap behoort, dan moeten jullie toch ieder apart een aangifte doen.

Sinds 2022 wordt vastgoed in België en in het buitenland op dezelfde manier belast. Deze wetswijziging kwam er nadat België meermaals op de vingers werd getikt door Europa. Een buitenlandse vastgoedinvestering leidde in het verleden onrechtstreeks tot een hogere belastingdruk dan een gelijkaardige investering in België, wat het Europees Hof Van Justitie ertoe bracht om België te veroordelen voor discriminatie.

Sindsdien wordt uw buitenlands vastgoed niet langer belast op basis van de brutohuurwaarde, maar op basis van het kadastraal inkomen. In de meeste gevallen leidt dit tot een lagere belasting dan voorheen.

De fiscus berekent het ki van uw buitenlands onroerend goed. Deed u uw aangifte online via MyMinfin, dan is het ki daar ook meteen beschikbaar. Zond u het ingevulde formulier per post of per e-mail naar de fiscus, dan ontvangt u het door de fiscus vastgestelde ki per aangetekende zending. Dat ki moet u aangeven in uw aangifte personenbelasting (vak III). Gaat u niet akkoord met het vastgestelde ki? Dan heeft u twee maanden om bezwaar aan te tekenen.

Het buitenlands ki wordt forfaitair berekend door een correctiefactor toe te passen op de verwervingsprijs zodat de waarde ervan anno 1975 wordt nagebootst (in dat jaar vond immers de laatste herschatting van het ki in België plaats). Voor 2024 bedraagt de correctiefactor 15,726. Het verkregen bedrag wordt vervolgens vermenigvuldigd met 5,3% om de verkoopwaarde terug te brengen tot een fictieve ‘huurwaarde’.

Voorbeeld:

U kocht in 2024 een vakantiewoning in het buitenland voor € 400.000. De woning krijgt een ki toegekend van € 1.348 (+ € 400.000 / 15,726 x 5,3%)

Het onroerend inkomen van onroerende goederen andere dan de eigen woning – bijvoorbeeld uw buitenlandse vakantiewoning – is belastbaar aan het marginaal tarief (tot 50 %). Het onroerend inkomen wordt in principe berekend door het geïndexeerd ki te verhogen met 40%.

Voorbeeld:

Het ki van uw buitenlandse vakantiewoning bedraagt € 1.348. Geïndexeerd naar 2024 bedraagt dit € 1.348 x 2,1763 = € 2.933,65. Verhoogd met 40% geeft dit een belastbaar onroerend inkomen van € 4.107. Dat bedrag wordt belast samen met uw beroepsinkomen aan het marginaal tarief (tot 50%).

Kapitaalaflossingen van een hypothecaire lening voor een tweede woning komen sinds 2024 niet langer in aanmerking voor de federale belastingvermindering ‘langetermijnsparen’. De betaalde premies voor de schuldsaldoverzekering evenmin. Vanaf 2024 is dit fiscaal voordeel dus afgeschaft.

Maar niet getreurd! De intresten van leningen afgesloten vanaf 1 januari 2024 voor een tweede (niet-eigen) woning kunnen wél nog belastingvoordeel opleveren via de federale intrestaftrek. Deze intrestaftrek kan de belasting op het onroerende inkomen aanzienlijk drukken of zelfs volledig uitschakelen.

Voor de intrestaftrek geldt geen minimumduurtijd van de lening. Bovendien moet de lening niet per se hypothecair zijn. Dus ook investment loans (lombardkredieten) komen in aanmerking.

Voorbeeld:

U financierde de aankoopprijs van uw buitenlandse vakantiewoning voor de helft (€ 200.000) met een lombardkrediet aan 3% interest per jaar. U wilde uw beleggingsportefeuille van € 800.000 immers niet gedeeltelijk te gelde maken om uw tweede verblijf aan te kopen, omdat u ervan uitgaat dat uw beleggingsportefeuille op (middel)lange termijn een hoger rendement dan 3% per jaar zal opleveren. Daarom besloot u dus om een krediet te nemen op uw beleggingsportefeuille. Als waarborg gaf u uw beleggingsportefeuille in pand aan de bank. Aan zo’n effectenkrediet met inpandgave zijn bovendien minder kosten verbonden dan aan een hypothecair krediet en de doorlooptijd is vaak korter. Anders dan bij een hypothecair krediet moet u bijv. geen notariskosten betalen. Het nemen van een hypotheek is een omslachtig en duur proces, dat alleen maar complexer en duurder wordt wanneer het tweede verblijf in het buitenland ligt.

U betaalt dus ieder jaar € 6.000 interest op uw lombardkrediet. De betaalde interest kan u aftrekken van het belastbaar onroerend inkomen van uw buitenlandse vakantiewoning, dat € 4.107 bedraagt (zie hoger). Op die manier herleidt u het belastbaar inkomen van uw buitenlandse vakantiewoning tot nul en blijft u volledig geïnvesteerd in de financiële markten. Het interestsaldo van € 1.893 in ons voorbeeld gaat bovendien niet noodzakelijk verloren. De interestaftrek blijft immers niet beperkt tot het onroerend inkomen van het gefinancierde vastgoed. De interesten kunnen ook worden afgetrokken van het belastbaar inkomen van ander vastgoed dat u bezit. De enige uitzondering is uw eigen woning, aangezien dat huis of appartement vrijgesteld is in de personenbelasting.

In de wereld van investeren en beleggen is het streven naar diversificatie en rendement altijd een voortdurende zoektocht. Terwijl aandelen en obligaties de traditionele pijlers van portefeuilles vormen, heeft de opkomst van alternatieve beleggingen investeerders geleid naar nieuwe mogelijkheden om hun rendementen te optimaliseren en zelfs de schommelingen (volatiliteit) in de portefeuille te doen dalen. Een dergelijke alternatieve beleggingsmogelijkheid die de jaren terug aan populariteit wint, is investeren in “private debt”.

Wat is Private Debt?

Private debt verwijst naar leningen verstrekt aan bedrijven die niet publiekelijk verhandeld worden op effectenbeurzen. In tegenstelling tot beursgenoteerde obligaties, worden deze leningen niet uitgegeven via een openbare marktplaats, maar via private onderhandelingen tussen kredietverstrekkers en schuldenaars. Deze leningen kunnen verschillende vormen aannemen, waaronder leningen met vaste rente, leningen met variabele rente, senior leningen, mezzanine leningen, enzovoort.

Waarom wint private debt terug aan belangstelling?

Sinds de financiële crisis van 2008 wordt er door strengere regelgeving minder (makkelijk) krediet verleent door commerciële banken. Private debt is voor veel bedrijven een alternatieve bron van financiering buiten het bankwezen om. Door de gestegen rente zijn dit soort leningen voor investeerders ook terug interessanter geworden. De groeiende populariteit van private debt weerspiegelt een verschuiving in de financieringsvoorkeuren van zowel investeerders als bedrijven in de huidige economische omgeving.

Voor wie is het?

Investeerders in private debt kunnen verschillende entiteiten omvatten, zoals institutionele beleggers, private-equityfondsen, hedgefondsen, vermogende particulieren en zelfs bepaalde pensioenfondsen. Deze beleggers zijn op zoek naar stabiele inkomstenstromen en rendementen die doorgaans hoger zijn dan die van traditionele vastrentende effecten, zoals overheidsobligaties of bedrijfsobligaties met een hoge rating.

Voor bedrijven aan de ontvangende kant van private debt biedt deze vorm van financiering flexibiliteit en maatwerk, aangezien de voorwaarden van de lening vaak onderhandelbaar zijn en kunnen worden aangepast aan de specifieke behoeften van het bedrijf.

Waarom kan investeren in Private Debt interessant zijn?

Rendementen:

Private debt-investeringen kunnen aantrekkelijke rendementen bieden in vergelijking met traditionele vastrentende effecten. Door rechtstreeks te investeren in leningen aan bedrijven, kunnen investeerders profiteren van hogere rentetarieven en betere voorwaarden dan die welke beschikbaar zijn op openbare markten.

Daarnaast betaalt private debt in de huidige economische omgeving het hoogste rendement vs. risico uit in vergelijking van bijna alle belegging categorieën.

Diversificatie:

Private debt biedt investeerders de mogelijkheid om hun portefeuilles verder te diversifiëren. Aangezien private debt (net zoals private equity) geen directe correlatie heeft met de traditionele aandelen- en obligatiemarkten, kan het een waardevolle toevoeging zijn voor beleggers die streven naar een evenwichtige portefeuille.

Risicobeheer:

Terwijl investeren in private debt hogere rendementen kan opleveren, brengt het ook specifieke risico’s met zich mee, zoals kredietrisico en liquiditeitsrisico. Niettemin kunnen deze risico’s worden beheerd door zorgvuldige kredietanalyse, diversificatie van leningen en het selecteren van kredietnemers met solide financiële fundamenten.

Toegang tot kredietmarkten:

Voor veel bedrijven kan het verkrijgen van financiering via traditionele kanalen zoals bankleningen een uitdaging zijn, vooral voor startende ondernemingen of bedrijven met een minder dan perfect kredietprofiel. Private debt biedt deze bedrijven een alternatieve financieringsbron die flexibeler kan zijn in termen van voorwaarden en structuur.

Private markten en blockchaintechnologie

Private markten en blockchaintechnologie zijn twee concepten die in de financiële wereld steeds meer samenkomen. Blockchain-technologie biedt mogelijkheden om transparantie, beveiliging en efficiëntie te verbeteren in het beheer van private debt-instrumenten. Door gebruik te maken van blockchain kunnen leningtransacties worden vastgelegd in een gedecentraliseerd grootboek, waardoor de kans op fouten en fraude wordt verminderd. Slimme contracten op blockchain kunnen ook helpen bij het automatiseren van leningprocessen, zoals betalingen en herfinancieringen, waardoor de operationele kosten worden verlaagd en de snelheid van transacties wordt verhoogd. Bovendien kan blockchain de toegang tot private debt-markten verbeteren door de drempels voor investeerders te verlagen en liquiditeit te vergroten via digitale handelsplatforms. Dit alles maakt blockchain een veelbelovende technologie voor het moderniseren en transformeren van private markten.

Investeren in private debt kan voor investeerders die op zoek zijn naar diversificatie, hogere rendementen en een beter risicobeheer in hun portefeuilles interessant zijn. Terwijl traditionele vastrentende effecten nog steeds een belangrijke rol spelen in beleggingsportefeuilles, biedt private debt een complementaire benadering voor beleggers die streven naar een evenwichtige mix van activa. Echter, zoals bij elke investering, is het belangrijk dat investeerders een grondig begrip hebben van de risico’s en beloningen die gepaard gaan met private debt en dat zij hun due diligence uitvoeren voordat zij besluiten om in deze activaklasse te investeren.

Word je bij uw investeringsbeslissingen graag bijgestaan door een Financial Buter? Of bent u benieuwd hoe we u naar meer financieel geluk kunnen leiden? De koffie of een glaasje Champagne staan altijd klaar. Bij B-sure is het helpen van onze cliënten in het nemen van de juiste beleggingsbeslissingen dag-in dag-uit onze passie!

Joris Lenssen

Beleggen op de aandelenmarkt is voor veel investeerders een complex en dynamisch gegeven. Lange-termijn-investeerders, die zich in het investeringsproces niet te fel laten leiden door marktfluctuaties en emoties, trekken meestal aan het langste eind. Toch kan het van grote meerwaarde zijn om op middellange termijn een beter inzicht te hebben in een aantal marktcondities en factoren die u kunnen helpen om te navigeren in het huidige economische klimaat én uw beleggingsportefeuille hierop af te stemmen.

Aandelenbeurzen dienen als een weerspiegeling van de bredere economie en fungeren als een barometer voor de economische gezondheid. Stijgingen en daling van aandelenkoersen worden beïnvloed door tal van factoren, waaronder o.a. bedrijfsprestaties, macro-economische indicatoren en het sentiment van beleggers. Een essentieel aspect van het begrijpen van aandelenbeurzen is het erkennen van hun cyclische aard. Over het algemeen worden aandelenbeurzen beschouwd als een voorlopende indicator voor de reële economie. Men kan dus stellen dat ‘de beurs’ vaak vóórloopt op de economische verwachtingen. Deze verwachtingen kunnen verschillende vormen aannemen zoals bv. een anticipatie op toekomstige winsten van bedrijven, monetaire beleidsmaatregelen (rentestijgingen of rentedalingen) of geopolitieke ‘events’ zoals oorlogen en presidentsverkiezingen. Vaak prijst de aandelenbeurzen deze verwachtingen al in een vroeg stadium in. De efficiëntiemarkthypothese (EMH) stelt dat financiële markten informatie enorm snel en nauwkeurig verwerken en dat het zeer moeilijk is om inefficiënties te ontdekken en hierop tijdig in te spelen. Studies (zoals de EMH) die ook de dynamiek tussen aandelenmarkten , economische cycli en liquiditeit onderzocht hebben, wijzen aan dat deze drie elementen nauw met elkaar verbonden zijn en elkaar beïnvloeden. In dit artikel gaan we dieper in op de samenhang tussen deze elementen en verduidelijken waarom het belangrijk is voor u als belegger om deze principes beter te begrijpen.

Economische- & Bedrijfscycli

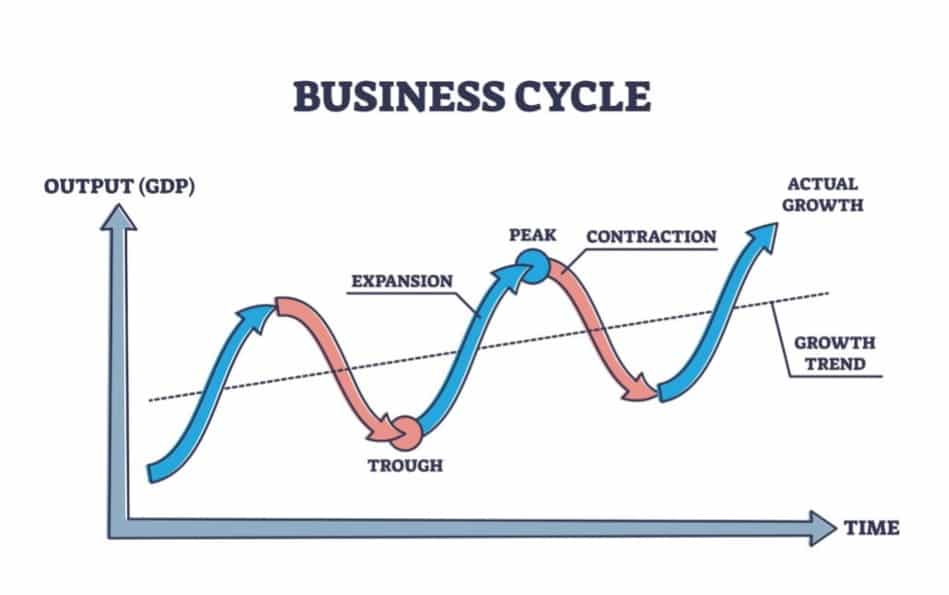

Uiteraard is het belangrijk om te weten in welk economische cyclus we ons bevinden. Economische- en bedrijfscycli worden gekenmerkt door afwisselende perioden van economische expansie (groei) en economische krimp. Deze cycli spelen een sleutelrol in het vormgeven van de bewegingen op de aandelenmarkt. Een volledige economische cyclus bestaat doorgaans uit vier fasen: expansie, piek, krimp en dal. Tijdens de expansiefase bloeit de economische activiteit, wat leidt tot stijgende bedrijfswinsten en stijgende aandelenprijzen tot ‘de piek’. De krimpfase, van economische vertraging, afnemende winsten en een negatiever marktsentiment tot ‘het dal’.

Bron: Financial Design Studio

Beleggers die het komen-en-gaan van bedrijfscycli begrijpen, hebben een soort van economisch kompas en kunnen hun portefeuilles strategisch positioneren. Bijvoorbeeld, tijdens economische expansies kunnen sectoren zoals technologie en consumentengoederen beter presteren, terwijl defensieve sectoren zoals nutsbedrijven en gezondheidszorg kunnen uitblinken tijdens krimp. Het herkennen van de fase waarin de economie zich bevindt, stelt beleggers in staat om hun vermogensallocatie en risicoblootstelling aan te passen aan het huidig klimaat.

Liquiditeit:

Een van de belangrijkste en tevens vaak onderschatte parameters die aandelenkoersen beïnvloeden is liquiditeit. Liquiditeit verwijst o.a. naar het gemak waarmee activa kunnen worden gekocht of verkocht op de markt zonder dat dit aanzienlijke invloed heeft op hun prijzen. Het is een cruciale factor die van invloed is op de marktdynamiek. In tijden van hoge liquiditeit is het kopen en verkopen van aandelen eenvoudiger, wat leidt tot soepelere marktcondities.

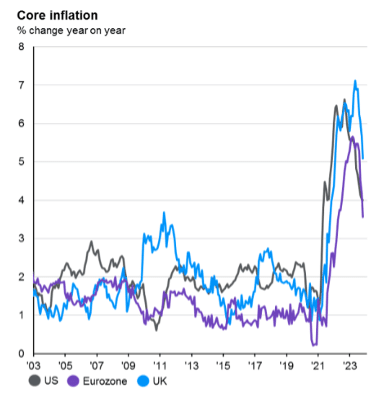

Liquiditeit hangt ook nauw samen met rentetarieven, het beleid van centrale banken (aanpassingen van de beleidsrentes) en het algemene marktvertrouwen. Centrale banken kijken naar het huidig werkloosheidcijfer en het inflatiecijfer om de beleidsrentes al dan niet bij te stellen. Na de inflatiepiek van een goed jaar geleden, is de inflatie is al een tijdje dalend (zie grafiek hieronder). Daarnaast vertraagt de economie, en dit zal leiden naar een hogere werkloosheid. Juist die groeivertraging van de economie kan zorgen voor hogere waarderingen.

Belangrijk om te weten is dat het effect van de rente een grotere impact heeft dan de economische groei(vertraging) en winstgroei. Winsten en waarderingen evolueren lineair, terwijl een lagere rente een exponentieel effect op waarderingen. Dit gegeven zien we duidelijk terug bij technologieaandelen en tegenwoordig ook bij cryptomunten die min of meer hetzelfde gedrag vertonen als “macro-assets”***, zoals technologie aandelen, hetzij het met véél grotere volatiliteit. Deze zegt uiteraard niets over de fundamentele kwaliteit van deze activa.

Bron: JP Morgen Guide to the Markets

Het cohesieprincipe:

Het cohesieprincipe omvat de symbiotische relatie tussen beurzen, bedrijfscycli en liquiditeit. Het begrip van dit principe stelt beleggers in staat om meer geïnformeerde beslissingen te nemen door de onderliggende krachten die de marktbewegingen vormgeven, te herkennen.

U begrijpt het intussen: gewapend met het begrip van hoe beurzen, bedrijfscycli en liquiditeit met elkaar interageren, kan men betere investeringsbeslissingen nemen. Zo kunnen portefeuilles tussentijds aangepast worden op basis van de economische omstandigheden, worden mogelijk risico’s verminderd en kansen benut, zonder de lange termijn uit het oog te verliezen.

Het herkennen van de samenhang tussen bovenstaande stelt beleggers en vermogensbeheerders in staat om effectievere risicobeheerstrategieën toe te passen. Tijdens periodes van economische onzekerheid kunnen beleggers kiezen voor een meer conservatieve vermogensallocatie of investeringen zoeken met een lagere correlatie met traditionele markten.

Door het begrip van het cohesieprincipe kan men ook periodes van marktverstoring of inefficiënties identificeren. Deze inzichten stellen hen in staat tot opportunistisch beleggen, waarbij ondergewaardeerde activa strategisch kunnen worden verworven tijdens grote correcties of perioden van verhoogde volatiliteit.

Word je bij uw investeringsbeslissingen graag bijgestaan door een Financial Buter? Of bent u benieuwd hoe we u naar meer financieel geluk kunnen leiden? De koffie of een glaasje Champagne staan altijd klaar. Bij B-sure is het helpen van onze cliënten in het nemen van de juiste beleggingsbeslissingen dag-in dag-uit onze passie!

***Macro-Asset: Een financieel actief, waarvan de waarde en koersontwikkeling worden beïnvloed door macro-economische omstandigheden en factoren zoals economische groei, rentetarieven, inflatie en geopolitieke gebeurtenissen.