Link gekopieerd

B-sure het laatste nieuws

Speak softly and carry a big stick

De tijd lijkt nog niet rijp voor een onderhandeld akkoord, al zal dit er moeten komen om dit mensonterende militaire conflict te beëindigen. Na een (lange) maand van barbaars Russisch geweld en moedig verzet van de lokale bevolking, heeft de agressor echter te veel grondgebied ingenomen om in te binden op zijn initiële eisen. Maar Oekraïne voelt zich, gesterkt door de westerse steun en haar eigen militaire weerbaarheid, steeds minder geneigd om in te gaan op de verregaande Russische voorwaarden.

De vertraagde militaire opgang maakt de burgerbevolking echter steeds kwetsbaarder voor willekeurige terreur die geen enkel militair belang heeft, maar enkel dient om de tactische positie aan de onderhandelingstafel te verbeteren.

De strategische doelstellingen[i] van de Russische invasie laten zich gemakkelijk aflezen op de landkaart. De grens wordt een honderdtal kilometer naar het Westen verschoven, de kustlijn met de Zee van Azov wordt volledig ingepalmd zodat de Krim niet langer enkel via een (zeer kwetsbare) landbrug bereikbaar is. Het gebied ten westen van de Krim wordt opzichtig bedreigd om het de Oekraïense Regering duidelijk te maken dat hen ieder zeezicht zomaar kan worden ontnomen, zodat het land haar belangrijkste exportfaciliteiten verliest. De hoofdstad wordt onder druk gezet om de regering tot concessies te dwingen zonder écht de intentie te hebben om deze voorgoed in te nemen, want het kost te veel aan mankracht om een dergelijke grote populatie permanent onder de knoet te houden.

De excuses om tot deze wandaden over te gaan zijn intussen welbekend: Een potentiële dreiging aan de Russische landsgrenzen en de vermeende onderdrukking van de Russisch sprekende bevolking in Oekraïne. Het Westen mag ook zijn verantwoordelijkheid in deze zaak niet uit de weg gaan. De vroegere Bondskanselier Merkel, een vertrouwenspersoon van Poetin, waarschuwde herhaaldelijk dat het NATO-lidmaatschap van Oekraïne in het Kremlin als een verregaande bedreiging zou worden beschouwd.

Eén blik op de geofysische landkaart van Centraal en Oost-Europa volstaat opnieuw om dit punt -alleszins in theorie- te onderkennen. Door het lidmaatschap van Polen en de Baltische Staten creëerde de NATO zich een boulevard richting Moskou, over de volledige Noord-Europese laagvlakte. Wanneer ook Oekraïne zou toe treden tot de verdragsorganisatie, zou ook de zuidelijke flank openliggen en de NATO troepen een gemakkelijke doorgang bieden tussen de beschermende bergkam van Smolensk, het Centraal Russisch Hoogland en het gebergte tussen de Oka en Volga rivier. Dit maakt een tangbeweging rond het hart van Rusland mogelijk. Vergezocht? Inderdaad, maar het trotse Rusland dreigt op die manier quasi onverdedigbaar te worden in een conventioneel conflict. Wie houdt zich daar nu nog mee bezig? Inderdaad …

Maar dat is vanzelfsprekend geen excuus voor de wandaden die nu worden aangericht. Maar we zoeken waar een oplossing kan gevonden worden. Het is daarbij altijd nuttiger om proberen te begrijpen wat een tegenstander motiveert dan om te vervallen in goedkope scheldwoorden en simplistische karikaturen. We zien voorlopig helaas alleen het laatste.

Daarom is het niet slecht om de lijfspreuk van President Teddy Roosevelt even te evoqueren: Speak softly and carry a big stick. Nu zien we enkel het omgekeerde: Harde verwijten en sancties die te gemakkelijk omzeild kunnen worden en enkel op middellange termijn enig effect kunnen hebben.

Maar samen met ons zien de aandelenmarkten dat een oplossing mogelijk is (misschien al in de maak is?). Anders zouden de dreiging van een militaire escalatie en de hallucinant gestegen energie-, grondstoffen- en energieprijzen, de beurzen in een neerwaartse spiraal hebben gedwongen.

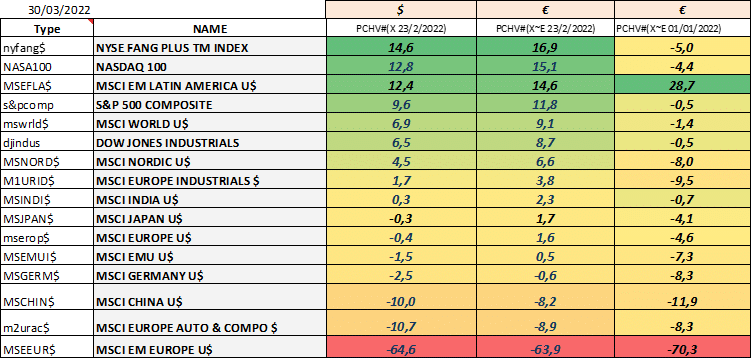

Nu is er eerder sprake van het tegenovergestelde. Sedert de invasie op 24/2 zijn de meeste aandelenbeurzen zelfs gestegen en blijven de verliezen beperkt tot de Europese autoconstructeurs (en bijgevolg Duitsland), Europese groeilanden (waarvan Rusland een deel uitmaakt) en China (dat al een tijdje worstelt met haar beurzen)

Tabel 1: Evolutie beurzen sedert 23/2/2022 (in US $ en €) en sedert 01/01/2022 (in €)

De duidelijke en voorspelde winnaars zijn de Amerikaanse technologiebedrijven die zowel omwille van hun strategische belang als hun winstgevendheid de andere aandelen steeds meer in verdrukking brengen.

We hebben u dan ook in de voorbije weken nadrukkelijk gevraagd dit accent verder op te drijven, met speciale aandacht voor semi-conductoren, cybersecurity en de high tech range van elektronische componenten. Automatisatie en robotisering blijft voor ons een zeer nuttig accent op langere termijn, als redmiddel tegen de oplopende loonkosten en de toenemende schaarste aan goed opgeleid personeel op de arbeidsmarkt.

Deze trend die in de toekomst alleen nog versterken door de steeds hogere norm inzake technische vaardigheden en het afnemende demografisch aanbod op de arbeidsmarkten. Dit laatste wordt vooral prangend in Japan, Europa en China. Bij laatstgenoemde is dit één van de belangrijkste oorzaken waarom de economische groei niet in een hogere versnelling geraakt ondanks alle stimulerende maatregelen. Het oplaaiende aantal COVID-besmettingen en de radicale maatregelen die worden genomen om dit in te dijken, zijn hier natuurlijk ook niet vreemd aan en verplichten de Chinese overheid tot een soepelere aanpak om een volledige stilstand van haar industriële economie rond Shenzhen en Shanghai te voorkomen.

In de VS stelt zich het probleem om voldoende personeel te vinden vooral omwille van het relatief sterke economische momentum. Het huidige zeer lage werkloosheidcijfer van 3,8% zou tegen het jaareinde zelfs naar een dieptepunt van 3,2% kunnen evolueren, op basis van het recordaantal vacatures dat momenteel ter beschikking wordt gesteld.

Op een dergelijk historisch laag werkloosheidspeil is het bijna onmogelijk om een versnelling van de salarisbasis te vermijden. Vandaar dat de Amerikaanse centrale bank overweegt om bij de volgende FOMC-vergadering op 4 mei een superhike door te voeren en de beleidsrente met een half in plaats van het initieel voorziene kwart procent door te voeren.

De kans op een dergelijke radicale zet wordt momenteel zelfs op 2/3 geschat. Voor een goed begrip: De andere voorziene renteverhogingen blijven gewoon doorgaan vinden wat het peil van de beleidsrente tegen het jaareinde op 2% à 2,25% brengt. Dat zijn overigens 8 tot 9 hikes en niet de door de Fed vooropgestelde 6 verhogingen.

Tegen juni 2023 kan het peil van de beleidsrente zelfs oplopen tot 2,5% à 2,75%. Dit lijkt veel maar op zich hoeft dat geen ramp te zijn: Dit is ongeveer het niveau van de Fed-rente voor de pandemie uitbrak (maar de inflatie zich anderzijds op een beduidend lager niveau bevond en ook de economische groei in de VS wat lager werd ingeschat).

De doelstelling van de Fed is overduidelijk: De inflatie-indicatoren moeten terug in het gareel worden gebracht maar zonder dat dit een recessie veroorzaakt in 2023 of (verkiezingsjaar) 2024. Gelet op de bruuske opwaartse bewegingen van de beleidsrente is het echter niet ondenkbaar dat de economie inderdaad te radicaal wordt afgekoeld.

Maar er is geen alternatief. De kleinhandelsprijzen nemen momenteel een dergelijke vlucht dat er een inflatoire spiraal dreigt te ontstaan die nadien enkel “Volcker-style[ii]”, d.w.z. met double digit-rentevoeten, afgeremd kan worden, wat met stellige zekerheid de economische groei fundamenteel zullen ondergraven.

Ook de ECB zal met grote waarschijnlijk haar korte termijntarieven moeten optrekken. Een rentestijging van 25 basispunten binnen 6 maanden wordt nu volledig verrekend in de Swap-prijzen, met zelfs een kans van 60% op een toename met een half procent. Tegen het jaareinde kan dit zelfs oplopen tot driekwart procent. Dit helpt geen zier tegen de inflatiegolf, want deze is in de Eurozone bijna volledig toe te schrijven aan de scherp toegenomen olie-, gas- en grondstoffenprijzen. Deze prijzen zullen niet afnemen omwille van Europese rentestijgingen maar wel omdat -hopelijk- het militaire conflict zijn beloop kent in een evenwichtig vredesakkoord.

Maar de ECB kan het zich niet permitteren om volledig zonder reactie te blijven. Het is daarenboven de hoogste tijd geworden om toe te geven dat de negatieve rentetarieven relatief weinig hebben bijgedragen aan het economisch herstel en zich niet hebben vertaald in soepelere of goedgunstige kredieten. Deze anomalie kan beter worden stopgezet en de huidige context biedt een uitgelezen kans om de rente terug op nul of zelfs op een licht hoger niveau te brengen.

Intussen hebben ook de rentetarieven op lange termijn hun talent als klimmer laten bewonderen. De Amerikaanse rente op Overheidsobligaties op 10 jaar stijgt tot flink boven het pre-pandemie-niveau. Sedert de invasie steeg dit belangrijke rentetarief met bijna 40 basispunten. Maar dat is minder dan de helft van de totale toename sedert het begin van dit dekselse jaar, wat erop duidt dat de obligatiemarkten nog met andere donderwolken rekening moet houden. De ergste inflatie-opstoot in 4 decennia is hier vanzelfsprekend niet vreemd aan.

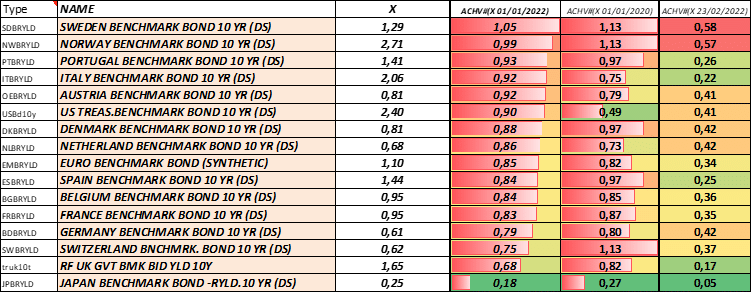

Tabel 2: Overheidsrente op 10 jaar:

Huidige niveau en wijziging sedert 01/01/2022, 01/01/2020 en 23/02/2022

De VS troont zich overigens bovenaan de lijst met de grootste toename van haar benchmark-rente sedert het jaarbegin. Maar ook de gemiddelde lange termijnrente in de Eurozone steeg met een 70-tal basispunten, waarvan overigens maar 20 basispunten sedert de Russische inval.

Ook de Europese rente bevindt zich duidelijk boven het niveau voor de pandemie. (Hier nogal arbitrair op 1/1/2020 gesteld). Voor een goed begrip van de impact hiervan: Vermenigvuldig de rentebeweging in deze tabel met ongeveer 8 om het verlies te kennen dat de obligatiekoersen over die periode hebben ondergaan.

Toch leidt dit niet tot paniek: De verwachte stijging van de Amerikaanse lange termijnrente is beperkt tot een twintigtal basispunten voor de komende twaalf maanden. In de Eurozone wordt verwacht dat de lange termijnrente over het komende jaar met 0,35% zal toenemen. Maar we haasten ons om te stellen dat dit vanzelfsprekend maar een prognose is, gebaseerd op de Swap-prijzen van dergelijk overheidspapier.

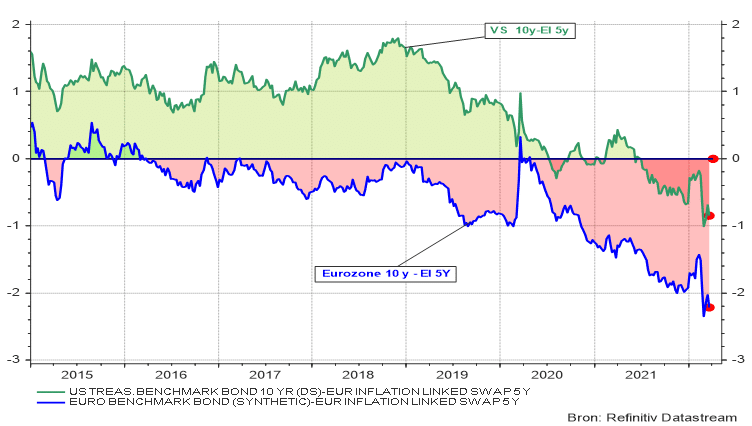

Maar ondanks hun substantiële opsprong bieden de huidige rendementen op dergelijk schuldpapier geen enkel houvast aan wie koopkracht-vast wil beleggen. Integendeel de huidige inflatie overtroeft de rente op overheidsschuld nog steeds in ruime (en zelfs toenemende) mate, zodat een investering in obligaties gelijk staat aan bewuste verarming. Zelfs indien we de verwachte inflatie over langere periodes in beschouwing nemen (door bijvoorbeeld een gemiddelde over vijf jaar in beschouwing te nemen) dan blijkt nog steeds een belangrijke achteruitgang aan koopkracht, zowel in de VS als de Eurozone.

Grafiek 1: Reële rente in de VS en de Eurozone (Rente op 10 jaar -verwachte rente op 5 jaar)

Kan je dit vermijden? Zeker niet door over te schakelen naar beleggingen op korte termijn. Deze rentetarieven passen zich weliswaar zonder koersverlies en snel naar boven aan bij opwaartse bewegingen van de beleidsrente, maar ook hier zijn de voorziene stijgingen niet van dien aard dat de rentevergoeding boven de verwachte inflatie klimt.

Tegen medio 2023 wordt immers verwacht dat ook de kortetermijnrente zijn top heeft bereikt om daarna te stabiliseren op een niveau dat zich ruimschoots onder het dan verwachte inflatieritme bevindt. Vastgoed floreert goed in een context van dalende rente en toenemende liquiditeit, maar nu evolueren we naar het tegenovergestelde…

Zo kom je bij eliminatie uit bij aandelen. Een dalende reële rente komt aandelen ten goede en deze beleggingsklasse is van nature wat beter bestand tegen inflatiegolven indien de bedrijven in staat zijn om hun gestegen productiekosten en toenemende lonen door te rekenen aan hun klanten, zodat ze hun winstmarges kunnen behouden.

Bij sommige bedrijven lukt dat beter dan bij andere. Vandaar dat je best bedrijven opneemt die over pricing power beschikken. Meestal zijn dat de grote groeibedrijven in de technologiesector (zoals Apple of NVIDIA), ondernemingen die door hun alomtegenwoordigheid over een quasi monopolie-situatie bevinden (zoals Amazon of Google) of bedrijven met producten met grote naambekendheid. Vandaar de sterke prestatie van NASDAQ, NYSE Fang en S&P composite …

Intussen nog geen verder nieuws van het Oostelijke front? Hopelijk zal de NATO, VS, G7 en de EU op donderdag in een eerder bedarende toon spreken en het verfoeide heerschap uit het Kremlin een uitweg bieden die tegelijk voor hem gezichtsverlies vermijdt bij zijn (ruime) achterban en de last voor de Oekraïense bevolking zou minimaal mogelijk maakt.

Wij delen zeker niet de mening dat dit conflict slechts het begin van een opeenvolgende reeks van gewelddadige conflicten. Integendeel, deze brutale invasie bewijst opnieuw dat een militair sterk land enkel tegen zeer hoge kostprijs een ander land kan bezetten, tenzij met hulp van binnenuit zoals in Wit-Rusland. Na het debacle in Vietnam, Afghanistan en deels ook in Irak, beseffen de Amerikanen dit maar al te goed. Door de opgelegde economische sancties is deze kostprijs voor Rusland alleen nog vergroot, terwijl hun offensief in Oekraïne bezwaarlijk als een groot militair succes aanzien kan worden.

Peace in our lifetime…?

[i] Deze doelstellingen zijn overigens nog nergens gehaald.

[ii] Paul Volcker was de Fed-gouverneur die met harde hand de ontspoorde inflatie terug in het gareel bracht. Hij diende als Gouverneur van de Amerikaanse centrale bank van 1979 tot 1987 onder de presidenten Carter en Reagan.

Uiteraard volgen onze Financial Butlers de situatie op de voet en plegen we dagelijks overleg met de verschillende vermogensbeheerders waarmee wij als bankmakelaar samenwerken. Aarzel niet om ons te contacteren indien u nog vragen en/of bezorgdheden zou hebben. Onze Financial butlers staan altijd voor u paraat!

Powered by: Prof. dr. Stefan Duchateau

LinkedIN Profiel Stefan Duchateau: https://bit.ly/2Y3IorZ

Disclaimer B-sure