Link gekopieerd

B-sure het laatste nieuws

Slecht nieuws show

Slecht nieuws show

Met een gemiddelde onheilsvoorspelling haal je momenteel zelfs bladzijde 17 van de ochtendkrant niet meer. Het nieuws moet al barslecht zijn om een prominentere plaats op te vorderen. Maar zelfs daaraan is geen tekort. De dreigende onweerswolken moeten drummen om ergens een plaatsje te vinden in het luchtruim zodat nauwelijks nog een zonnestraaltje door het wolkendek kan priemen.

Tegen de context van het vervaarlijkste geopolitieke conflict in meer dan zestig jaar, stijgen de voedselprijzen tegen een ongezien tempo, bereiken olie- en grondstoffen een recordniveau, terwijl de inflatie-indicatoren nauwelijks moeten onderdoen voor hun illustere voorgangers in het begin van de jaren ’80. De obligatiemarkten kraken onder het geweld van de opspringende lange termijnrente en laten verliezen optekenen waarvoor we in de naoorlogse geschiedenis enkel een precedent kunnen vinden in 1981.

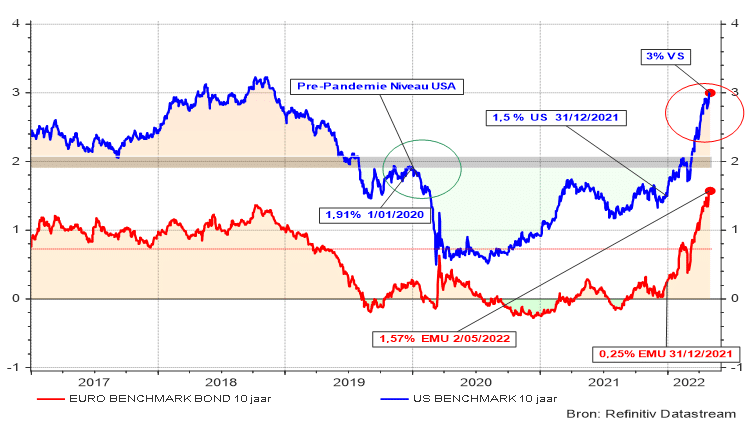

In de Eurozone wordt de lange termijnrente opgezweept door de proximiteit met het militaire conflict, de grote afhankelijkheid van Russische olie en gas en de beperkte slagkracht van de centrale bank om de inflatiegolf met aangepaste monetaire maatregelen tot bedaren te brengen. De Amerikaanse 10 jaars-rente steeg met 1,5% sedert het begin van dit vervloekte jaar en doorbrak op 2 mei de symbolische grens van 3%. In Italië en Zweden steeg de obligatierente nog meer, met respectievelijk 1,72% en 1,55%. De gemiddelde rente op obligaties in de Eurozone op 10 jaar steeg met 1,32%.

Grafiek 1: Rente op 10 jaar in de VS en de Eurozone

Dit is niet onoverkomelijk voor wie een gediversifieerde portefeuille aanhoudt, gespreid over aandelen, obligaties en korte termijnposities en er een voldoend lange beleggingshorizon op na houdt. Inkepingen in de opbrengst van obligatiekoersen doen zich wel eens meer voor en hebben meestal slechts een kortstondige impact.

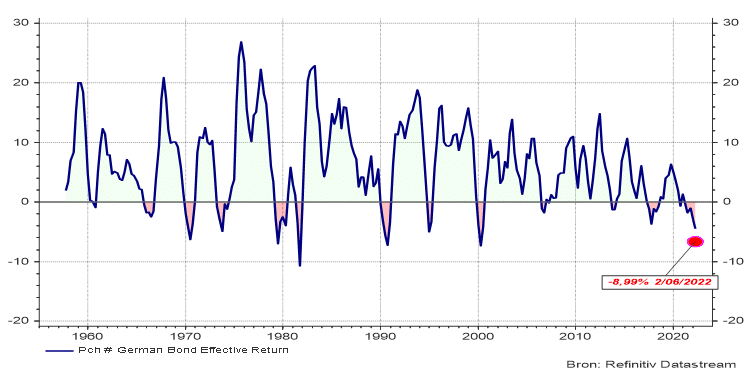

De orde van grootte van de verliezen waarmee obligatiehouders momenteel worden getroffen neemt echter historische proporties aan. Ter illustratie hiervan schetsen we het verloop van de jaarreturn in Duitse obligaties met een gemiddelde looptijd van 10 jaar.

Grafiek 2: Evolutie van de jaarreturn van Duitse overheidsobligaties op lange termijn

De aandelenmarkten weerden zich tot nu toe redelijk kranig zodat de dalingen sedert de invasie in Oekraïne beperkt bleven maar ook daar treden barsten op in de verdedigingswal en zou enig goed nieuws meer dan welkom zijn.

Zeker nu ook is gebleken dat de Amerikaanse economie (flink) onder de verwachtingen presteerde en een ontgoocheld rapport neerlegde overgroei het eerste kwartaal van dit Annus horribilis. De meeste aandelenbeurzen noteren nu in het rood sedert de militaire invasie op 24 februari.

Indien we echter de prestaties van Amerikaanse beursindices omrekenen in euro, dan valt de schade echter mee en kan de wereldindex voorlopig het hoofd nog boven water houden. De slechtste prestaties zijn terug te vinden bij de Europese grootbanken (zo noemen ze zichzelf), autoconstructeurs (en vandaar ook de Duitse beurs), alle Chinese beursindices en vanzelfsprekend de Oost-Europese groeimarkten.

Toch ook enkele opvallende positieve evoluties: Niets verbazend bij de sterke stijgingen van Amerikaanse energiebedrijven en Latijns-Amerikaanse landen omwille van hun olie- en grondstoffen. Uitstekende prestaties zijn echter ook terug te vinden bij cyberbeveiliging, de Indische aandelenmarkt en Europese pharma. Value[i]-aandelen presteerden sinds enkele maanden ook merkelijk beter dan aandelen die meer nadrukkelijk op toekomstige groei oriënteren.

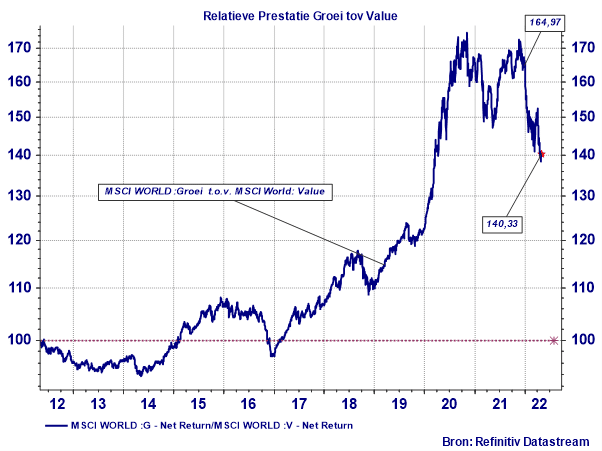

Dit reflecteert vanzelfsprekend de vrees voor een (verdere) terugslag van de economische groei, maar geeft echter ook weer dat beleggers telkens opnieuw bereid zijn in deze value-kuil te trappen. Binnen afzienbare tijd realiseert men zich dat enkel die aandelen zinvol zijn die de weinige economische groei die er is in hun voordeel weten te gebruiken. Maar hoe dan ook: Van de sterke outperformance van de index van groeiaandelen in vergelijking met de index van value-aandelen over de laatste 10 jaar is een gedeelte weggevloeid. Op 31/12/2021 bedroeg wereldwijd de (indrukwekkende) voorsprong van “groei” op “value” nog 65% maar na al het beleggersleed dat ons in 2022 overkwam, viel deze bonus terug tot slechts 40%.

[i] Met value-aandelen bedoelen we aandelen met een koers/winst-verhouding die lager is dan gemiddeld. Groeiaandelen hebben een hogere koers/winst-verhouding dan gemiddeld.

Grafiek 3: Relatieve prestatie van groeiaandelen in vergelijking met value-aandelen

Maar de moedige strijd van aandelen tegen al de negatieve krachten die nu inwerken op de financiële markten, blijft echter een uphill battle want naast de rente liet ook die andere sterkhouder van de aandelenbeurzen de beleggers tijdens de afgelopen week onverwacht in de steek: De bedrijfsresultaten over het eerste trimester van 2022 zijn in de VS weliswaar 6,9% beter dan verwacht.

Maar zelfs met meer dan 70% van de (tot nu getelde) bedrijven die hun verwachtingen overtreffen, kwam de schrik er toch goed in te zitten na de publicatie van de archislechte resultaten van onlinereus Amazon. Het kan weliswaar zelfs ten huize van Jeff Bezos niet altijd feest zijn, maar toch: Met zeer zware afschrijvingen op investeringen en een onvoorziene scherpe terugval van de groei van verkoopvolumes presteerde het bedrijf nog beneden de poverste verwachtingen. De robuuste groei van de Cloud-activiteiten maakte hiervan wat goed, maar wie op dit segment mikt kan wellicht beter bij andere, meer rechtstreeks betrokken, spelers aankloppen. Dat andere giga-bedrijf dat ook op donderdag (28/3) haar resultaten bekend maakte, overtrof (voor de zoveelste keer op rij) de boudste verwachtingen maar ook Apple moest toegeven dat de gebrekkige aanvoer van componenten uit China steeds meer parten begint te spelen en de groei in het volgende kwartaal ongetwijfeld zal belemmeren.

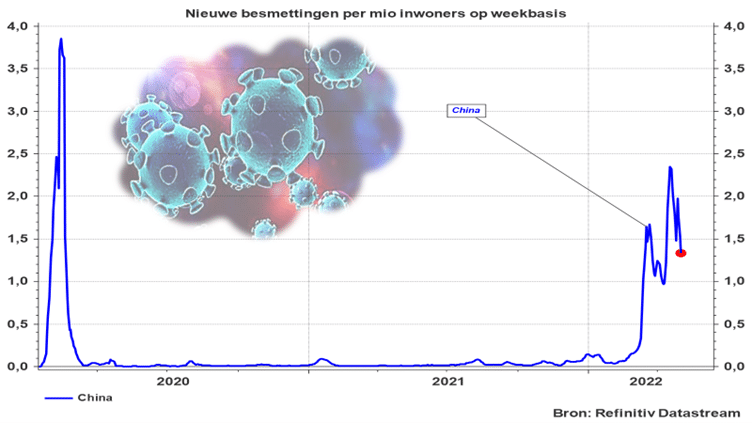

De drastische maatregelen om de Omikron-variant van het intussen overbekende virus af te remmen, resulteren tot nu toe in een beperkt succes in Shanghai en Shenhzen maar leggen een torenhoge kostprijs op aan de Chinese economie, verstoren de wereldhandel en vernauwen de flessenhals in de toevoer van essentiële componenten aan de Amerikaanse en Europese technologiebedrijven.

Grafiek 4: Opflakkering van het aantal infecties in China: Aantal nieuwe besmettingen op weekbasis per miljoen inwoners.

De opflakkering van het virus laat zich intussen ook in Beijing gevoelen. Economisch is dat minder belangrijk maar politiek is het dit des te meer. President Xi is de afgelopen maand overigens in geen velden of wegen te bespeuren geweest, vooral omdat hij zijn populariteit niet in het gedrang wil brengen door een associatie met het rommelige beleid en de gehate, rabiate maatregelen om de lokale verspreiding van het virus af te remmen. Zijn herverkiezing staat in het najaar op het programma van het partijcongres maar door de zwakke economische prestaties is zijn positie wankel geworden. Indien de voedselprijzen blijven stijgen, krijgt Xi dan ook te kampen met volksvijand nummer 1 in China: Halflege schappen in de Chinese warenhuizen, met essentiële producten waarvan de prijzen niet meer betaalbaar zijn door de gemiddelde Chinees.

De toename van de prijzen voor voedingsproducten en (minstens even belangrijk) meststoffen vormt niet enkel een bedreiging voor landen als China en India, maar neemt ook een grimmige dimensie aan voor Europa. Het militaire conflict dient met toenemende graad van hoogdringendheid beëindigd te worden, om de voedselsituatie te stabiliseren. Het ziet er echter steeds minder naar uit dat tegen de (vermeend) vooropgestelde datum van 9 mei, de president van de Russische Federatie de stopzetting van zijn speciale militaire operatie kan afkondigen. Daarvoor heeft hij een geloofwaardige, majeure overwinning nodig, zoals de volledige “bevrijding” van het zuidoosten van Oekraïne. Hierdoor ontstaat er een vlotte logistieke aansluiting tussen Rusland en de enige warme diepzeehaven die het grootste land ter wereld rijk is, met name Sebastopol aan de Westelijke kustlijn van de Krim. De barbaarse troepen van Poetin vorderen gestaag om dit objectief te bereiken maar te traag om tegen 9 mei een overwinning te kunnen claimen.

Het blijft een raadsel waarom de gevreesde grootste vijand van het vrije Westen noch op het land, noch in de lucht, noch op het water een decisief overwicht kan afdwingen. Wellicht zijn het de aloude militaire statistieken die hier opnieuw bewezen worden: Wanneer je een tegenstander op zijn thuisfront aanvalt en (snel) wil overwinnen moet er een overwicht van 3 tegen 1 in troepenaantallen gelden. Dat is nu manifest niet het geval want Oekraïne beschikt over het op twee na grootste landleger in Europa. Tenzij je gebruik kan maken van een verrassingsaanval of over een groot technologisch voordeel beschikt. Van het eerste is er zeker geen sprake en de VS en de Europese lidstaten zorgen met de toevoer van gesofisticeerd wapenmateriaal dat er van de tweede voorwaarde ook niets in huis komt. Het conflict krijgt hierdoor een onvoorspelbaar karakter. Wellicht zal Poetin de datum van 9 mei aangrijpen om een effectieve oorlogsverklaring af te leveren aan Oekraïne zodat hij een marsbevel in de brievenbus van een paar tienduizend Russische jongeren kan laten bezorgen om als kanonvoer te dienen.

Wat doe je als belegger in dergelijke omstandigheden? Blijvend accenten leggen in die sektoren waarvan het strategische belang nog verder is toegenomen: Amerikaanse technologie, cybersecurity, semi-conductoren en wellicht ook gezondheidszorg.

Voor obligatiemarkten is het nog te vroeg. De rente in de Eurozone kan nog met half procent toenemen. In de VS is de opwaartse beweging verder gevorderd maar nog niet ten einde. Voor korte termijnplaatsingen houden we rekening met een toename van de Europese beleidsrente met een kwart procent na 3 en na 6 maanden. In de VS zal de stijging van de beleidsrente meer uitgesproken zijn. We verwachten een reeks van agressieve verhogingen, te beginnen met een flinke stap van 50 basispunten op 4 mei, gevolgd door een sprong van 75 basispunten in juni en opnieuw 50 basispunten in juli. Daarna volgen eerder moderate stappen van een kwart procent om de zes weken tot maart of mei 2023.

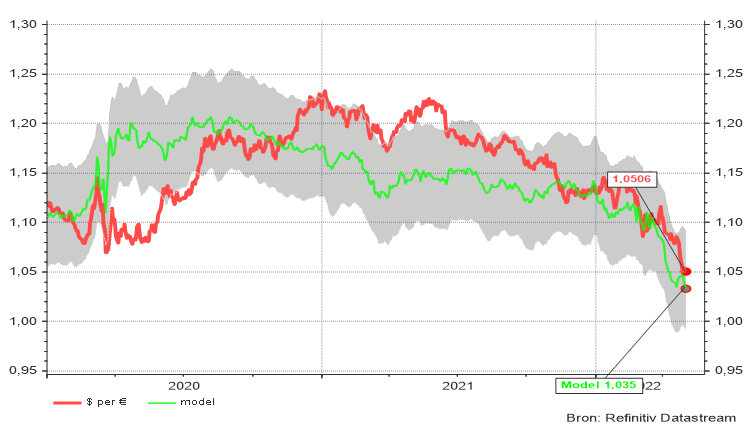

Dit leidt tevens tot een versteviging van de US $-wisselkoers ten opzichte van de euro. De recente beweging kunnen we vanuit onze modelmatige benadering volledig onderschrijven.

Grafiek 5: Modelwaarde van de US$/euro- wisselkoers (Een lagere lijn wijst op een versterking van de US$ in vergelijking met €)

Ondanks deze adembenemende reeks van stijgingen van de beleidsrente, nemen de aandelenmarkten vrede met een dergelijk scenario. Er is echter veel minder begrip voor de voorziene krimp van het balanstotaal met $ 95 miljard per maand (waarschijnlijk vanaf juli). Totaal zinloos en enkel gemotiveerd vanuit een louter boekhoudkundige redenering. Het is niet omdat je een patiënt eerst hebt gered met een extra dosis zuurstof, dat je daarna de zuurstof terug uit de lucht moet halen. Zo herval je immers gewoon terug in het oude probleem…

De meeste vrees koesteren we echter voor de “precisie”-bombardementen van het Russische leger, die vroeg of laat eens hun doel zullen voorbijschieten en ergens in NATO-gebied terecht komen. Het herinnert ons aan de wekelijkse briefings van president Reagan, die hij telkens besloot met een kwinkslag. Bij één van deze meetings met de verzamelde Pers legde hij hen een raadsel voor: Het is een stinkend, lawaaierig en afschuwelijk gedrocht, dat 10 liter olie per uur zuipt, vreselijke uitlaatgassen uitspuwt en als je er een appel ingooit, dan komt die er na verloop van tijd in drie stukken uitgerold. Wat is het?

De aanwezige persmensen moesten het antwoord schuldig blijven. Na een korte, plagende pauze gaf Ronald hun de oplossing van het raadsel: Een Russische machine die ontworpen is om een appel in vier te snijden.

Disclaimer B-sure