Link gekopieerd

B-sure het laatste nieuws

Beleggers in de touwen, maar nog lang niet verloren.

Opgezweept door onheilstijdingen over de evolutie van de inflatie-indicatoren sloeg een paniekerige meute beleggers vorige week een bres in haar eigen verdedigingsgordel, die tot dan relatief goed stand had gehouden.

De aandelenmarkten hadden tot dan toe de geopolitieke spanningen, de dreigende inflatie-indicatoren en het oorlogsgeweld redelijk goed verteerd maar moesten de afgelopen dagen toch enkele mokerslagen incasseren, nadat er verregaande onrust was ontstaan over het toekomstige rentebeleid van de Amerikaanse Federale bank.

De al te doorzichtige pogingen van Fed-voorzitter Powell om toekomstige renteverhogingen met reuzenstappen van 75 basispunten uit de hoofden van beleggers te praten, leidden de volgende beursdagen tot een zware afstraffing op de aandelenbeurzen, waarbij vooral groeiaandelen in het vizier werden genomen.

Het wantrouwen in de Amerikaanse centrale bank is nog verder toegenomen en dat heeft veel te maken met de profileringsdrang van sommige Fed-gouverneurs, die met straffe uitspraken hengelen naar aandacht in de pers. Dat de Fed-Voorzitter hen in het openbaar moest terugfluiten, ruikt naar paniek en duidt op interne muiterij en onenigheid over het te voeren beleid.

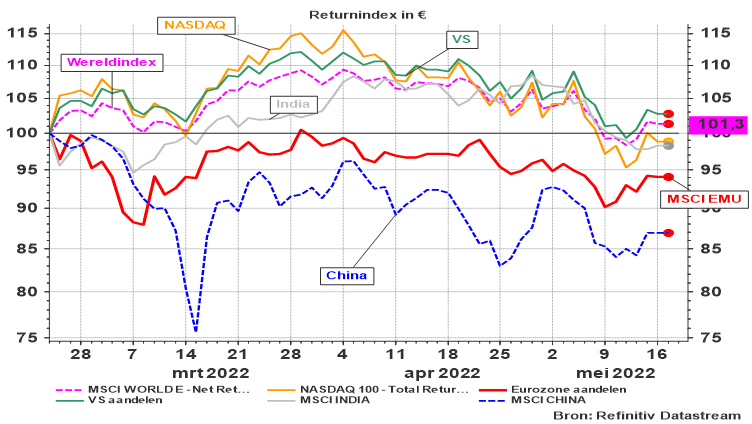

Toch blijft de wereldaandelen-index (uitgedrukt in euro!) koppig weerstand bieden en laat slechts beperkte schade optekenen sedert de invasie.

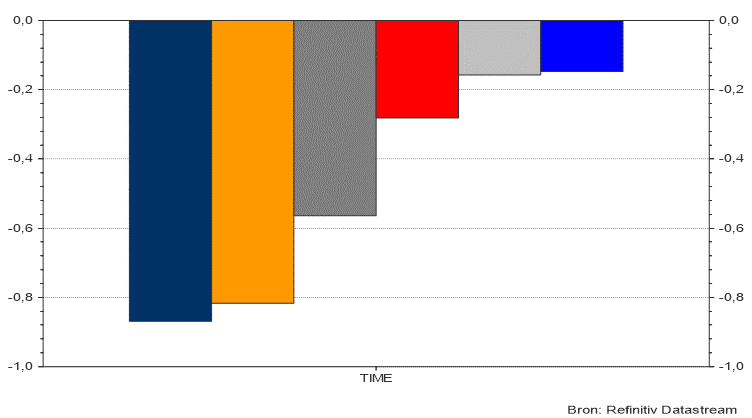

Grafiek 1: Evolutie van enkele beursindices sedert 24/2/2022

Dit is weliswaar voor een flink stuk te danken aan de (terechte) opwaartse beweging van de US$ koers en doet ons mijmeren over waar de beurzen zouden gestaan hebben, zonder deze strategische miskleun van Rusland.

Achter de resistentie van de algemene beursindex gaan echter grote verschillen schuil. Sommige Europese beurzen laten double digit verliezen optekenen, zoals onder andere in Duitsland, met zijn grote gewicht aan gas-afhankelijke industriële bedrijven en autoconstructeurs, die samen met de Chinese beurzen en de Europese bankaandelen tot de grootste slachtoffers behoren.

Recent moest er echter ook een scherpe terugval in de meest beloftevolle sectoren worden opgetekend. De Amerikaanse technologiesector lijdt onder een (verwacht) tekort aan componenten (uit China) en moest zijn winstprognoses voor het tweede kwartaal flink bijsnoeien. Het strategische belang van deze bedrijven is echter dermate toegenomen dat de recente abrupte dalingen, binnen afzienbare tijd-mits wat geduld en voldoende spreiding- een opportuniteit blijken te zijn. Dit geldt in het bijzonder voor cyberveiligheid, robotica en automatisering. Uit de recent gepubliceerde resultaten over het eerste kwartaal van 2022 blijkt tevens dat de technologiesector nog steeds véruit de beste resultaten heeft opgeleverd, met 90% (!) van zijn bedrijven die hogere resultaten afleverden dan initieel werd verwacht. Onze obstinate nadruk op deze sector blijkt dus niet onterecht, ook al moeten deze waarden af en toe spitsroede lopen.

Wij overlopen met u even de voornaamste kopzorgen die de financiële markten momenteel troebleren. Niet in volgorde van belang, overigens.

De Covid-epidemie lijkt nu in de VS en Europa te zijn teruggedrongen maar dat is vanzelfsprekend maar van tijdelijke orde. Het virus komt nu even op krachten, beraamt intussen nieuwe strategieën en verrassende mutaties en zal in de herfstmaanden zijn come-back maken met een nieuwe variant die hopelijk ongevaarlijk(er) is.

De willekeurige en wijdverspreide contacten tijdens de vakantiemaanden en de concentratie van mensenmassa’s tijdens de vele zomerfestivals zullen het nodige voorbereidende werk leveren en het terrein effenen voor een nieuwe opflakkering.

Maar dat is de prijs die voor wat vrijheid moet worden betaald. Er rest de mensheid enkel zich aan een cohabitatie te gewennen totdat het virus zelf terug de vochtige grotten in Oost-Azië gaat opzoeken, waar het tegen wil en dank werd weggehaald.

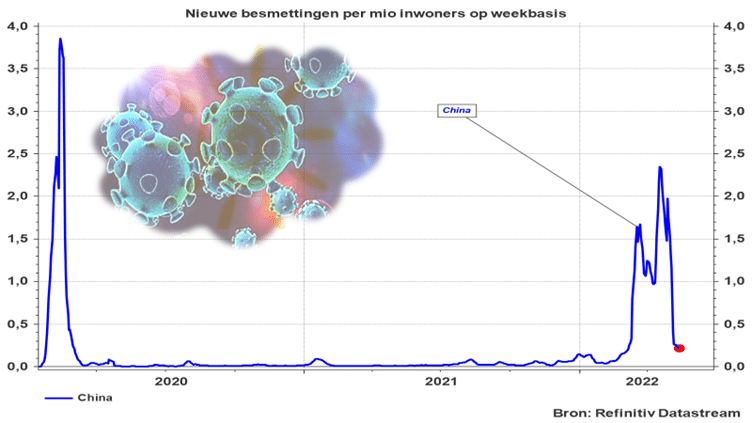

Het Covid-probleem stelt zich momenteel echter veel scherper in China, waar de overheid met haar radicale politiek van nultolerantie de belangrijkste economische centra heeft lamgelegd. De meedogenloze maatregelen die hier mee gepaard gaan, leggen een ondragelijke last op de betrokken burgerbevolking, maar resulteren in het gewenste resultaat. In de provincie Guangdong en Shanghai, beide van vitaal economisch belang, zijn er nauwelijks nieuwe gevallen.

Dit laat toe om met de tweede fase van de heropening van de economie in te luiden waarbij vooral de cruciale bedrijven in de logistieke sectoren en de productie van semi-conductoren aan de beurt komen en hierdoor druk kunnen wegnemen in de aanvoerketens.

Maar dit proces zal zeer geleidelijk verlopen en ontwikkelt zich tegen de achtergrond van een beperkte opflakkering in de wijde omgeving van Beijing. Toch durven we voorzichtig gewagen van een interessante wending in de gewenste richting.

Grafiek 2: Evolutie van het nieuwe besmettingen in China

De economische vooruitzichten kregen vanzelfsprekend wereldwijd een flinke knauw te verwerken, zonder te kraken maar met weinig hoop op verbetering op korte termijn voor Europa en Azië.

De VS heeft echter voldoende kracht om te weerstaan aan de neerwaartse krachten die de industriële groei in de rest van de wereld onderdrukken. Toch liet ook de Amerikaanse economie over het eerste kwartaal een teleurstellende prestatie optekenen.

De arbeidsmarkt blijft echter wijzen op een stevige onderbouw, onder meer met een indrukwekkende jobcreatie. Met de langste reeks van een toenemend aantal banen sedert 1939 (een voorbode?) en de 12de maand op rij met een aangroei van meer dan 400.000 eenheden, kan er momenteel allerminst sprake zijn van een economische terugslag.

Vreemd genoeg is de participatiegraad wat afgenomen maar het beste nieuws binnen het banenrapport was de robuuste groei van de salarisbasis (voldoende om consumptie op peil te houden), maar die met een maand-op-maand toename van 0,31% toch niet van aard is om inflatie (nog) verder op te zwepen.

Dergelijke cijfers zijn moeilijk in overeenstemming te brengen met de voorspelling van een nakende recessie, te meer omdat de verdere groei in vacatures er op duidt dat ook in de nabije toekomst nieuwe banen gecreëerd zullen worden.

Ook de belangrijkste Amerikaanse conjunctuurbarometer, de ISM-indicator bevat geen signaal dat kan duiden op een recessie in de volgende kwartalen. Er is nog steeds voldoende groei, weliswaar zonder een verdere versnelling in het verschiet.

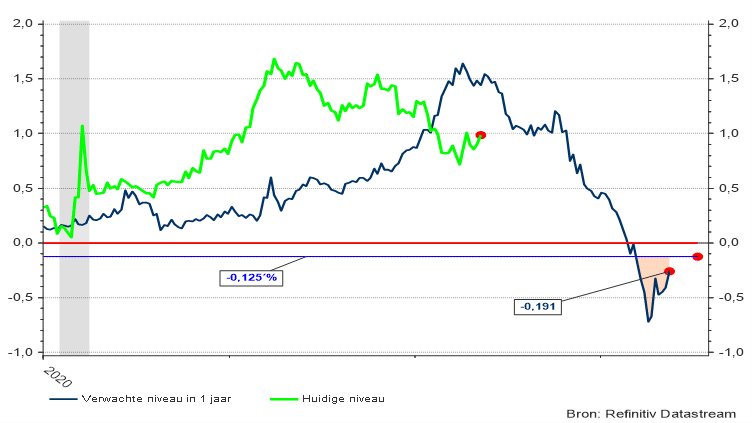

Het recessie-alarm dat men meent te moeten ontwaren bevindt zich in het renteverschil tussen overheidsobligaties op 10 jaar en schatkistcertificaten op 1 jaar. Wanneer dit rendementsverschil negatief wordt, dan wordt dit algemeen beschouwd als een betrouwbare waarschuwing voor een nakende economische recessie binnen 3 of 4 kwartalen.

Dit is momenteel zeker (nog) niet het geval want het renteverschil bevindt zich nu op een (zeer) veilig peil van 1%. Maar indien we de voorspelde rentevoeten binnen 12 maanden gebruiken als indicator, dan duikt deze indicator volgend jaar inderdaad in de negatieve zone.

Grafiek 3: Renteverschil 10 jaar min 1 jaar als recessie-signaal?

Dit duidt erop dat momenteel ofwel de kans op een recessie in de VS wordt onderschat ofwel dat de komende stijgingen van de kortetermijnrente worden overschat ofwel dat de toename van de langetermijnrente wordt onderschat. Of een combinatie van deze factoren. Niets wijst momenteel echter op het onvermijdelijke karakter van een nakende recessie in de VS.

Dit brengt ons bij het meest gevoelige discussiepunt op de financiële markten: Het rentebeleid van de Amerikaanse centrale bank.

De negatieve reactie van de financiële markten na de nochtans algemeen verwachte verhoging van de beleidsrente op 4 mei met 50 basispunten, zijn indicatief voor het tanende vertrouwen in de Federal Reserve.

We gaan zeker niet natrappen, maar in het najaar van 2021 had de Fed haar beleidsrente al moeten verhogen, in september én december, maar dat kon toen niet omwille van het toen nog lopende economische stimuleringsprogramma dat gefaseerd diende te worden afgebouwd .

De opgelopen achterstand in renteverhogingen kon dan vanaf maart 2022 worden snel worden ingehaald maar dat lukte toen niet omwille van het net uitgebroken militaire conflict. Een rentesprong, telkens met een half procent, in mei, juni en juli, gevolgd door een reeks van zes wekelijkse verhogingen met een kwart procent, mag ons dan ook niet verbazen. Integendeel, dit duidt op de (versnelde) normalisatie van de beleidsrente.

De rentetarieven op korte termijn zijn nu immers veel te laag is om in overeenstemming te zijn met de huidige kracht van de conjunctuur en (vooral) niet met de voorthollende inflatie.

Deze cyclus van renteverhogingen zou tegen maart 2023 afgerond kunnen worden, na de inflatie te hebben gekortwiekt met als kostprijs een lichte afkoeling van de economie. Tenminste, dat is de doelstelling …

Sommige Fed-gouverneurs vinden echter dat men dit doel niet kan bereiken als men het huidig voorziene pad van renteverhogingen volgt en stellen daarom voor om met zevenmijlslaarzen de beleidstarieven op te trekken met rabiate sprongen van 0,75%. Dit is ongezien agressief en ruikt verdacht veel naar paniek…

Fed-voorzitter Powell probeert dat nu uit onze hoofden te praten maar wat er minstens blijft hangen, is het feit dat er onenigheid en wanorde heerst binnen de centrale bank. De scherpste kanten van het interne dispuut lijken inmiddels echter te zijn afgevijld zodat de financiële markten stilaan hun rug terug kunnen rechten en de verwachte opsprong van het rentepeil enigszins tot bedaren is gekomen.

Of men met monetaire politiek alleen er in kan slagen om de inflatieverwachtingen terug te plooien, valt ten zeerste te betwijfelen. Dit lukt alleen wanneer de oplopende prijzen grotendeels te wijten zijn aan een snelgroeiende economie die zich vertaalt in een toenemende vraag. Dit is momenteel zeker niet het geval, behoudens de uitdovende gevolgen van de gigantische economische en financiële stimuli die tijdens het dieptepunt van de pandemie werden uitgedeeld.

De inflatie-indicatoren kennen momenteel zo’n hoge vlucht omwille van gestegen energie-, voedsel- en grondstoffenprijzen en daar helpt monetaire politiek weinig of niets tegen. Dergelijke uitspattingen van de inflatie-indicatoren kunnen enkel bezworen worden indien de energie-en voedselvoorziening terug naar een evenwicht evolueert. Een voorwaarde die op korte termijn enkel kan worden vervuld wanneer de lont uit het geopolitieke kruitvat wordt gehaald. Op wat langere termijn kan aan deze voorwaarde worden voldaan door de geleidelijke afbouw van de Europese afhankelijkheid van Russisch gas.

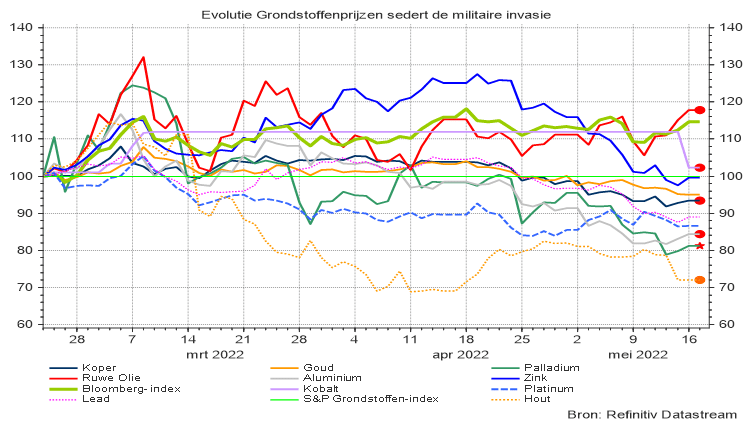

De evolutie van de grondstoffenprijzen oogt intussen steeds minder dramatisch. Enerzijds door de vernauwde militaire focus van Rusland die nu (voorlopig) enkel geïnteresseerd lijken te zijn in de Zuidoostelijke rand van Oekraïne, waardoor een aansluiting van de Krim met het Russische vasteland ontstaat.

Anderzijds vermindert de vraag naar grondstoffen omwille van de terugval van de globale economische groei (en vooral in China). Dit heeft vanzelfsprekend een kalmerend effect op de prijsevolutie van diverse grondstoffen.

Grafiek 4: Evolutie van enkele grondstoffenprijzen sedert de militaire invasie (uitgedrukt in US $)

De laatst gepubliceerde PCE-indicator, het maatgetal voor inflatie dat door de Fed nauwlettend wordt gevolgd, liet een aftoppende waarde optekenen, net zoals de zonet gepubliceerde, breed opgevolgde CPI-cijfers. Maar het is zeker nog te vroeg om hier victorie te kraaien want de gepubliceerde inflatiecijfers bevinden zich nog steeds op een oncomfortabel hoog niveau en liggen aan de bovenkant van de marktverwachtingen.

Dit laatste is echter volledig toe te schrijven aan de abrupte verhoging van de prijs van vliegtickets. De veel belangrijkere prijsstijging van goederen bleef lager dan verwacht maar tot nu toe hebben de financiële markten deze positieve trend nog niet opgemerkt of alleszins nog niet naar waarde weten te schatten. We merken wel dat de markten zich nu instellen op een stabilisatie op langere termijn waarbij de verwachte inflatie, teruggerekend uit inflation-linked bonds, zowaar zelfs wat lagere niveaus is gaan opzoeken.

Dit betekent dat men verwacht in 2023 en 2024 een stevige tik toe te kunnen brengen aan de kerninflatie. We geven grif toe dat dit niet meer dan een strohalm is, maar voor ons is dit toch voldoende om niet in defaitisme te vervallen.

Grafiek 6: Verwachte afname van de inflatie over komende jaren in de VS

Het militaire conflict geraakt intussen wat op de achtergrond van het wereldnieuws. Het lijkt er momenteel op dat de Russische agressor zich voorlopig tevredenstelt met de Zuidoostelijke provincies. Maar Rusland heeft een te hoge kostprijs betaald om haar ambities tot deze regio te beperken.

Deze kostprijs gaat daarenboven nog verder oplopen naarmate de Westerse sancties meer vorm krijgen. Tot nu toe voelt de gemiddelde Rus hier nog zeer weinig van. Het land vormde ook voor het conflict een vrij gesloten economie, zodat de Westerse sancties slechts tegen een traag tempo doordringen en wellicht op korte termijn meer schade aanrichten in Europa.

De moderate toespraak van Poetin op de gevreesde 9 mei-viering geeft intussen enige rust maar de ware bedoelingen van een dergelijke despoot laten zich niet gemakkelijk raden.

Het Russische landleger laat intussen een verrassend belabberde indruk na. Hopelijk brengt dit de NAVO-leiding niet op ideeën…

Maar hoe zwak de reguliere troepen ook uit de hoek zijn gekomen, de Russische ballistische en hypersonische raketten zijn in snelheid, flexibiliteit, anticipatie, kracht, bereik en trefzekerheid duidelijk superieur aan soortgelijk Westers wapentuig. Hopelijk brengt dit de Russische dictator niet op ideeën …

De recente pandoering op de beurzen heeft ons intussen niet van de wijs gebracht: De Covid-crisis in China geraakt onder controle, de recessiesignalen in de VS zijn tot nu toe louter denkbeeldig, de arbeidsmarkt is er bijzonder sterk en de loonontwikkeling robuust, maar niet inflatie-versnellend.

De inflatie-indicatoren zullen nog een tijdje de sfeer verpesten maar kunnen op termijn afgetopt worden wanneer het militaire conflict kalmeert en de aanvoerproblemen opgelost geraken.

De lagere groeivooruitzichten voor het tweede kwartaal zijn intussen in de aandelenkoersen verwerkt, net zoals het opwaarts pad van de beleidsrente van de Amerikaanse centrale bank.

Beleggingen in Europese obligaties vormen voorlopig nog geen alternatief voor aandelen. De inflatie zal immers ook in het volgende jaar nog toenemen in de Eurozone, in tegenstelling tot de VS. De kortetermijnrente kan op het Oude Continent immers slechts in beperkte mate toenemen, zodat bijna de volledige last van de strijd tegen de oplopende inflatie gedragen moet worden door de lange termijnrentevoeten. In de Eurozone verwachten we dan ook nog een verdere toename van de lange termijnrente met een half procent, terwijl in de VS het ergste leed wat dat betreft achter de rug lijkt en nog slechts een verdere toename van de langetermijnrente met 15 basispunten wordt verwacht over een horizon van 12 maanden.

Walking through hell? Keep walking.